Inflation à l’horizon, faut-il acheter de l’or ou des actions ?

Acheter de l’or ou des actions quand l’inflation menace… ?

« L’inflation, tout le monde s’en soucie », écrit Adrian Ash chez BullionVault.

Les dirigeants des banques centrales s’inquiètent qu’il n’y en a pas assez, les chauffeurs de camion s’inquiètent qu’il y en a trop à la pompe à essence, et les agents de Wall Street s’inquiètent qu’ils ne le voient seulement que dans les frais de scolarité des écoles privées de leurs enfants, pas sur leur fiche de paie.

Et si l’inflation arrivait vraiment, de façon tellement évidente que même le président d’une banque centrale ne pourrait plus la nier ?

John Paulson, un poids lourd de l’investissement et des hedge funds, et un fan de l’or, écrivant apparemment à ses clients, pense que « quand l’inflation deviendra évidente, l’or aura probablement bougé, ce qui implique que c’est maintenant le bon moment pour se positionner ».

Paulson et Cie ont de bonnes raisons d’étudier (et de promouvoir) la façon dont les cours de l’or pourraient évoluer. Détenir 4% du géant SPDR Gold Trust ETF (valant 71 milliards de dollars) permet de rester concentrer. Mais le lien entre l’or et l’inflation préoccupe aussi d’autres professionnels de la finance.

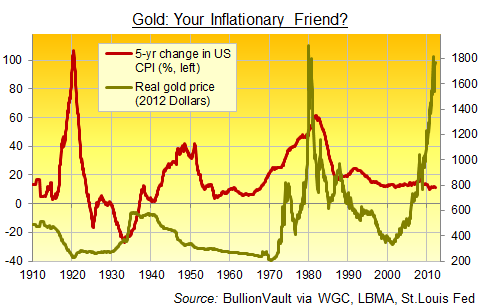

Figure 1 : L’or : Votre ami pendant l’inflation ? (changement sur 5 ans de l’index des prix à la consommation américain en% à gauche ; vrai prix de l’or en dollars de 2012 à droite).

Tout comme Paulson, Jeremy Grantham de GMO affirme que l’inflation menace maintenant. « Le gorille de 400 kilos n’est pas encore dans le salon, mais on l’entend déjà se frapper la poitrine du haute de la colline », écrit-il dans une récente lettre à l’attention de ses clients.

Ce gorille, un coût de la vie grandissant, mangerait des retraités et des porteurs d'obligations pour le petit déjeuner, bien sûr, et rongerait les os des revenus fixes pour le déjeuner. « Il finira par rentrer [dans le salon], et avant cela, vous devriez vous souvenir que les actions sont des boucliers sous-estimés contre l’inflation», explique la lettre GMO, en montrant du doigt des graphiques de corrélation tellement denses qu’on penserait que Georges Seurat les a peints.

Au-delà du pointillisme, Grantham est en accord avec Paulson sur le fait que vous désirerez sûrement être en avance avec l’or. Mais les actions achetées comme protection contre l’inflation en avance, pourraient vous coûter en premier lieu.

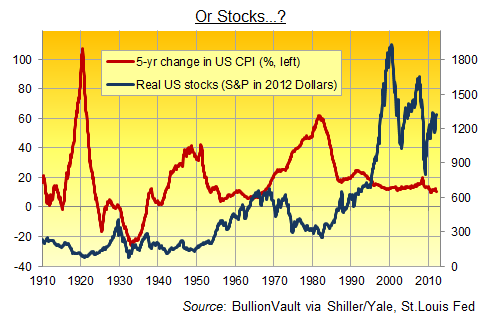

Figure 2 : Ou actions… ? (Changement sur 5 ans de l’index des prix à la consommation américain en% à gauche ; vraies actions américaines S&P en dollars de 2012 à droite).

Grantham affirme que « comme l’inflation reprend, le vrai prix de l’or monte, le vrai prix des obligations diminue beaucoup, et les équités baissent aussi, mais significativement moins ». Toutefois, sur une base de 10 ans, ce n’est pas important, il pense. Une telle « augmentation de l’inflation a été un problème très léger pour les détenteurs d’équités (et d’or)... mais un problème très sérieux pour les détenteurs d'obligations ». Et les stocks demeurent des « protections sous-évaluées contre l’inflation», pense-t-il.

Faux, dit le dernier Global Investment Returns Yearbook du Crédit Suisse. Le document montre que « les rendements des équités étaient corrélés négativement avec des prix grandissants », rapporte Philip Coggan dans sa chronique ButtonWood publiée dans The Economist.

« Pire même, les équités performent mal lors des périodes de forte inflation, et les gouvernements auront besoin de beaucoup d’inflation s’ils doivent vraiment éroder le fardeau de leurs dettes. La seule classe d’avoirs [que les auteurs Marsh, Dimson et Staunton] ont pu trouver avec une corrélation positive était l’or. Mais le rendement réel à long terme de l’or a juste été de 1% par an, à peine mieux que de l’argent liquide. »

Un pourcent par an ne vous permettra pas d’acheter un lave-vaisselle, et encore moins payer les frais de scolarité de vos enfants. Que faire, donc ? Acheter des actions, selon notre graphique ci-dessus, mais seulement lorsque l’inflation commence à décélérer (voir 1920, 1950 et 1980).

Repérer ce changement de tendance en temps réel ne sera pas facile, surtout si vous pensez que l’on ne peut se fier au taux officiel de l’inflation. Mais jusqu’à là, et comme l’inflation dans votre coût de la vie accélère, achetez de l’or disent Paulson, l’optimiste de l’or, Grantham, l’optimiste des équités, et aussi les académiques désintéressés de l’école de commerce de Londres, la London Business School.

L’or augmente plus vite que ne saute l’inflation, disent-ils tous. Ca a du vrai. Mais en jugeant ce qui s'est passé sur les dix dernières années, et lors de la Grande Dépression de 1930, l’or fait clairement plus que cela, si ce n’est quelque chose de complètement différent.

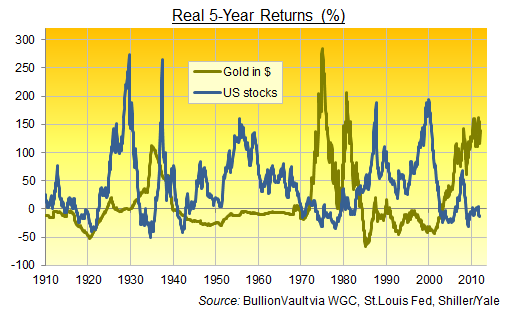

Figure 3 : Vrais rendements sur 5 ans (en %)

Malgré la plus faible décennie pour l’inflation américaine officielle depuis les années 1960, les prix de l’or ont monté six fois depuis 2001. Donc soit les données de l’inflation sont mauvaises, soit les prix à la consommation grandissants ne sont pas une condition nécessaire pour la montée des cours de l’or.

Qu’est-ce qui serait plus important que l’inflation ? Basés sur l’indice des prix à la consommation, les vrais cours de l’or ont monté abruptement depuis ces dix dernières années. Les actions au contraire ne sont arrivées nulle part, prolongeant une tendance que vous pouvez voir dans notre graphique d’un siècle ci-dessus. Car au cours des 102 dernières années, et en incluant les dividendes, le vrai rendement des équités américaines a typiquement été négatif quand l’or était en hausse, et positif quand l’or baissait.

Flux RSS

Flux RSS