22/02 Poutine contre la Fed : Qui a le plus influencé le cours de l'or ?

C'est en effet le 1er anniversaire des hausses de taux et de l'invasion...

Traduit avec https://https://www.deepl.com/Translator (version gratuite)

Aujourd'hui, Mercredi 22/02/2023, à 18h29, à Londres, vendredi prochaine (NDLR: 24/02/2023 ) marquera le 12ème mois depuis le commencement de la tentative d'invasion de l'Ukraine par la Russie, écrit Adrian Ash de BullionVault.

Trois semaines plus tard, ce sera le premier anniversaire du début de la hausse des taux d'intérêt par la Fed américaine.

Vu de notre petit coin, ici dans le monde des métaux précieux, qui a le plus d'impact jusqu'à présent ?

Pour être clair, les meurtres et l'angoisse déclenchés par Poutine continuent de dominer la politique mondiale. La violence en Russie continue également de faire grimper l'inflation. C'est du moins ce que tout le monde semble penser.

Si l'on en croit le bond de 20 % du prix du pain au Royaume-Uni l'année dernière (plus 29 % pour le beurre, 38 % pour le lait et 40 % pour l'huile d'olive), "l'un des principaux facteurs à l'origine des niveaux élevés d'inflation des prix alimentaires est l'augmentation du coût de l'énergie... en raison de l'invasion russe en cours en Ukraine", indique un rapport destiné au Parlement de Londres.

"Un autre facteur conduisant à l'inflation des prix alimentaires est l'impact du conflit sur les exportations alimentaires de la Russie et de l'Ukraine."

Dit autrement, "La guerre de la Russie contre l'Ukraine pourrait pousser des centaines de millions de personnes dans l'extrême pauvreté", crie le Daily Mail ici au Royaume-Uni, citant une étude sur la façon dont la hausse des coûts de l'énergie frappe le plus durement les plus pauvres. Peut-être parce qu'ils ont le moins d'argent.

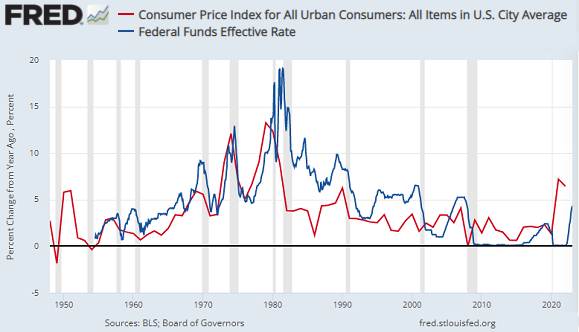

Graphique de l'inflation américaine (rouge, rythme de fin d'année) par rapport aux taux d'intérêt de la Fed américaine. Source : St.Louis Fed

Mais alors que le premier jet de l'histoire se concrétise, il est bon de rappeler que les coûts de l'énergie et l'inflation globale avaient déjà atteint des sommets de plusieurs décennies pour la plupart des économies avant que les coups de sabre du Kremlin ne commencent réellement au Nouvel An dernier.

En effet, l'indice des prix à la consommation de la première économie mondiale, les États-Unis, a augmenté de 7,2 % en 2021 - la pire inflation depuis 1981 - mais a ralenti pour n'augmenter "que" de 6,4 % en 2022.

Bien sûr, la flambée du dollar américain a joué un rôle important dans cette évolution. À l'été 2022, le billet vert a atteint sa valeur la plus élevée depuis le début du XXIe siècle sur le marché des changes.

Cela a également joué un rôle important dans l'augmentation des taux d'inflation mondiaux en dehors des États-Unis au cours de l'année 2022, car le coût du gaz naturel, du pétrole brut, des céréales et de tous les autres produits n'a pas tellement baissé lorsque vous devez les payer en euros, en yens ou en livres sterling.

Malgré tout, les prix de l'énergie sont aujourd'hui bien plus bas qu'ils ne l'étaient en ce jour noir où les chars russes ont franchi la frontière.

Il en va de même pour la plupart des autres matières premières "liées à la Russie", notamment le palladium, mais aussi l'aluminium et le cuivre. En revanche, la bourse de Moscou a progressé, du moins en roubles.

Quelle que soit la vérité sur l'arrivée des produits énergétiques russes sur le marché mondial malgré les sanctions occidentales, vous n'en verrez pas les bénéfices sur vos factures d'énergie de sitôt.

Faire le plein de votre voiture coûte à peu près le même prix qu'il y a 12 mois (pour l'essence, sinon le diesel)...

... un record à l'époque, mais nettement inférieur au pic de juin dernier, en baisse de plus d'un dollar par gallon pour les conducteurs américains.

Pourtant, comme le note Nicky Shiels de la société suisse de raffinage MKS Pamp ci-dessus, le coût absolu des matières premières a plus que reculé après le choc de la guerre de Poutine, reculant même alors que cette guerre s'éternise, tuant des milliers de personnes sans résultat.

Et la guerre de la Fed contre l'inflation ? Désolé, je veux dire "opération spéciale".

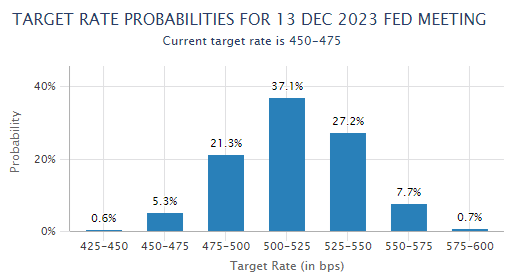

Graphique des paris sur le niveau des taux de la Fed en 2023. Source : Outil FedWatch du CME

Ce graphique provient de la bourse de produits dérivés CME.

Il montre comment les traders sur les taux d'intérêt parient sur l'endroit où la Fed américaine fixera son taux d'intérêt directeur à Noël 2023.

Il y a un mois à peine, plus de 86 % de ces paris voyaient la Fed terminer l'année au taux actuel de 4,75 % ou moins.

Mais cette conviction qu'il n'y aura pas de hausse... ou qu'il y aura quelques hausses supplémentaires, puis un grand repli... est maintenant passée à moins de 6 %.

Et comme vous pouvez le constater, la majorité des négociateurs de taux d'intérêt pensent maintenant que la Fed terminera l'année 2023 avec des taux plafonnés à 5,25 % ou plus.

Le mois dernier à la même époque, cette possibilité était considérée comme ayant moins de 2 % de chances.

D'où l'important revirement des prix de l'or (et de l'argent) par rapport aux sommets du mois dernier. Parce qu'au lieu de parier que la Fed va "pivoter" de la hausse des taux à leur baisse, tout le monde pense soudain qu'elle va continuer à les augmenter.

Vous savez, comme la Fed n'a cessé de le dire.

Les raisons sous-jacentes de ce pivot sur le pivot ? De bonnes données sur l'emploi, de bonnes ventes au détail, une inflation plus forte que prévu, et un nouveau consensus selon lequel les hausses de taux de la Fed jusqu'à présent ne vont pas faire s'effondrer l'économie.

Le marché obligataire n'est pas d'accord, mais la valeur de la dette du Trésor ayant chuté de 20 % au cours des 12 derniers mois, qui se soucie de l'inversion des courbes de rendement lorsque le cours de l'action Tesla a augmenté de 92 % depuis le début de l'année ?

Alors bien sûr, gardez un œil sur Poutine (et Biden. Et Xi. Et tous les autres). Mais continuez également à surveiller la Fed. Plus particulièrement à travers le prisme de la façon dont les spéculateurs et les experts pensent que la Fed va agir, quoi qu'elle dise.

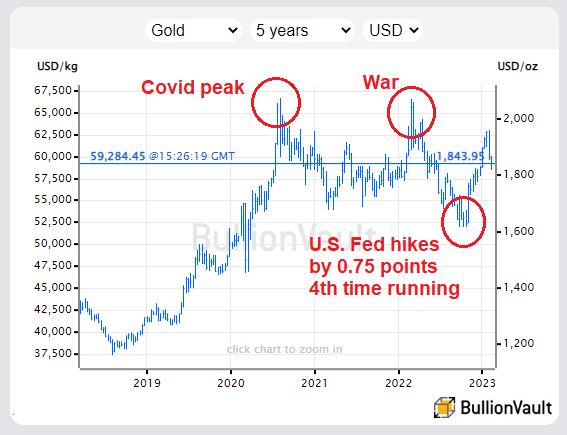

Graphique du prix de l'or en dollars, 5 dernières années. Source : BullionVault

Les taux d'intérêt ont un impact réel sur le prix de l'or (et de l'argent et des autres métaux précieux), car si l'on tient compte de l'inflation, les rendements offerts sur les liquidités en banque augmenteront (ou diminueront) la valeur future de l'argent. Et c'est cela, avec les actions en bourse, qui constitue en fin de compte la principale concurrence de l'or pour les investisseurs et les épargnants.

Quant aux conflits géopolitiques, leur impact est beaucoup moins certain.

Pour chaque invasion soviétique de l'Afghanistan (où l'or a atteint 850 dollars l'once au Nouvel An 1980), il y a l'invasion russe de la Crimée (où l'or n'a cessé de chuter en 2014), la crise des missiles de Cuba (où l'or librement négocié est resté fidèle à sa parité officielle de 35 dollars l'once) ou un essai de missile nord-coréen tiré dans la mer du Japon (voir à peu près tous ces moments effrayants qui ont laissé l'or froid ces dernières années).

Cela dit, il existe de nombreuses raisons géopolitiques d'acheter de l'or. La forte demande des banques centrales l'an dernier, par exemple, a contribué à stabiliser le marché, car la Russie, la Chine et d'autres pays frappés par des sanctions occidentales ou craignant de l'être ont choisi d'accroître leurs réserves d'or.

L'or a également été poussé à la hausse par le choc de l'invasion de l'Ukraine par la Russie en février dernier, ce qui a provoqué une ruée vers le métal "refuge" alors que l'Europe connaissait sa première guerre entre grandes puissances depuis 1945.

Mais ce n'est pas (jusqu'à présent) la troisième guerre mondiale pour le marché de l'or. Espérons que l'année 2023 ne le sera pas non plus.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS