On appelle cela de la répression financière. Vraiment ?

Ce qui se passe au Royaume-Uni, en France, aux USA…

Et... Notre liberté actuelle d'acheter de l’or est très nouvelle...

ARTICLE DU 5 AVRIL, TRADUIT LE 13 AVRIL :

Tout à coup, tout le monde parle de répression financière, la capture et la torture des épargnants domestiques avec des taux d’intérêt en dessous du taux d’inflation, pour que les dettes des banquiers et des gouvernements diminuent en termes réels.

« De telles politiques impliquent d’habitude un relation intime entre le gouvernement, la banque centrale et le secteur industriel », explique l’historienne économique et écrivain Carmen Reinhart pour Bloomberg. OK.

Etant donné l’amplitude de nos dettes après la guerre, Reinhart ajoute : « la répression financière… avec son objectif double de garder les taux d’intérêt bas et créer ou maintenir le public domestique captif… restera parmi nous probablement pour un moment ». OK.

« C’est équivalent à une taxe sur les porteurs d’obligations, et plus généralement, sur les épargnants. » OK.

Maintenant, si, comme moi, vous avez déjà donné, vous voudriez peut-être trouver la sortie de secours, et il ne vous faut vraiment par chercher beaucoup. Mais, jusqu’à aujourd’hui, cette soudaine explosion de commentaires sur la répression financière ne peut que conseiller le désespoir, malgré une liberté de mouvement des capitaux qui n’a jamais été plus grande en 100 ans.

Plus bizarrement aussi, la sortie de secours classique qui est d’acheter de l’or, et qui est une sortie bloquée mondialement quand les gouvernements ont épuisé leurs dettes de l’époque des guerres du XXème siècle, a à peine été mentionnée.

Prenons le Financial Times, il a publié 15 articles sur la répression financière le mois dernier seulement, mais il y a seulement deux mentions sur l’or. Google News en anglais compte 103 histoires en anglais de ces deux dernières semaines, mais à peine une sur quatre ose mentionner l’or, et la moitié de celles-ci le font seulement parce qu’ils mentionnent le classique étalon d’or qui a pris fin en 1914. Avant cela, les détenteurs d’obligations avaient aussi de très bas (mais pas négatifs) taux d’intérêt. Ils avaient aussi un rendement complet du montant principal sur la maturité.

« A [notre] époque de mouvements libres des capitaux, la répression financière est possible » pense un autre historien (et membre de l’équipe de répartition des actifs du GMO), Edward Chancellor, dans le Financial Times, « car elle a été pratiquée simultanément dans les centres financiers leaders dans le monde. Les taux d’intérêt réels négatifs se trouvent non seulement aux Etats-Unis, mais aussi en Chine, en Europe, au Canada et au Royaume-Uni ».

Et alors ? Personne encore ne force les citoyens américains à garder leur argent aux Etats-Unis, et personne ne les force à choisir un compte épargne en euros, en dollars canadiens ou en livres sterling s’ils vont ailleurs. Ce qui est une chance, avec des taux de 1, 2 et 3% sous le seuil de l’inflation.

Oui, l’industrie des finances paie le prix pour avoir été renflouée [par le gouvernement], avec les fonds de retraite mondiaux de 30 mille milliards de dollars forcés de détenir des quantités plus grandes de dettes qui rapportent moins que zéro.

Mais en dehors de l’Est toujours réprimé, les épargnes privées aujourd’hui jouissent de libertés jamais vues jusqu’alors pour aller là où elles veulent, et faire comme elles veulent. Et même là-bas, en Inde et en Chine notamment, la liberté d’acheter de l’or, la sortie de secours financière universelle, est de la même façon inégalée depuis 100 ans.

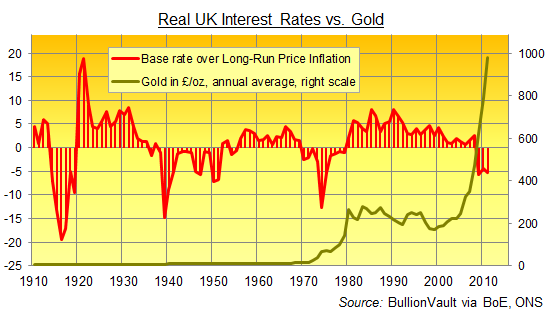

Figure 1 : Taux d’intérêt réels au Royaume-Uni contre l’or, sur un siècle, (or en livres sterling l’once, moyenne annuelle, à droite et en vert ; taux de base de l’inflation des prix, à gauche, en rouge).

En témoigne l’expérience britannique avec l’investissement en or, par exemple. En suspendant l’étalon or quand la guerre éclata en 1914, Londres a interdit l’échange domestique d’or par des particuliers tout au long des deux guerres, en général entre les deux guerres, et pendant plus de trois décennie après qu’Hitler se soit suicidé.

Le coût pour les épargnants de liquidités et les détenteurs d’obligations d’état ? 100 livres sterling prêtées à l’état britannique en 1945 valaient 91 livres en valeur réelle en 1980. Tandis que 100 livres détenues en or seraient devenues 304 livres en valeur réelle ajustée à l’inflation.

Mais à l’inverse d’aujourd’hui, l’or n’aurait pas fait beaucoup de bien entre temps, car il a été cloué avec les valeurs des devises (et non l’inverse) par le faux piquet plus connu sous le nom de l’étalon de change or (Dollar Exchange Standard).

Et aussi, pas comme aujourd’hui, vous auriez enfreint la loi à l’époque, juste en possédant des pièces et des barres d’or.

Une période brève en 1971, mais qui a pris fin quatre ans plus tard car les épargnants l’utilisaient trop librement, a entrainé un drainage de devises étrangères qui a fait de nouveau baisser les rideaux sur les influx étrangers de métaux.

Il aura fallu quatre ans de plus pour que les contrôles d’or au Royaume-Uni soient entièrement levés. A ce moment-là, l’or avait déjà commencé son grand mouvement. Les vrais taux sont devenus fortement positifs douze mois plus tard, et l’urgence d’acheter de l’or pour échapper à la répression n’avait plus lieu d’être.

Prenez note : rien ne certifie qu’aujourd’hui vous recouvrerez vos pertes subites sur des investissements captifs. Les citoyens américains, par exemple, souffraient de taux d’intérêt réels à 4,6% en dessous de l’inflation en janvier 1975 et on leur permettait d’acheter de l’or pour la première fois en trente ans. Le métal précieux a vite baissé de la moitié de son cours en dollars, secouant au cours des 18 mois suivants presque tout le monde sauf les investisseurs têtus avant d’être multiplié par huit au début de 1980.

« Dans [notre] monde légèrement en cours de relance », cependant, conseille Bill Gross de Pimco, « à moins que vous ne vouliez gagner un rendement ajusté sur l’inflation de moins 2 ou moins 3%, comme offert par les bons du Trésor, alors vous devez prendre des risques sous une forme ou une autre ». Et acheter de l’or est ce risque, un risque unique, simple, évident, et offrant une sortie de secours non liée à un état vers un marché sans frontière.

Mais soyez en sûr : échanger le risque d’inflation et de crédit des liquidités et des obligations pour de l’or physique veut dire que vous vous exposez aux risques des cours...

La volatilité est certaine, tout comme la richesse retenue à travers le monde se libére des menottes imaginaires de la presse financière, et les pièges jonchent çà et là pour les insouciants dans l’industrie des finances au forfait.

En France (Addendum du 13/04/201)

Qui mentionne la répression financière en France ?

Petit tout d’horizon :

Bertrand Jacquillat crie aussi à la répression financière dans Le Nouvel Economiste.fr : « se pose aux gérants la difficile question de leur allocation d’actifs, au moment même où les nouvelles règles prudentielles forcent les institutions financière d’épargne et de prévoyance à concentrer l’investissement de leurs réserves en dettes souveraines ! ».

Pour éviter la répression, il préconise d’investir dans les dettes souveraines des pays émergents et dans les actions, notamment dans « des sociétés des pays développés ayant une forte exposition aux pays émergents, et aussi dans les actions des pays émergents ».

« The Wolf » dans le blog économique Le Blog à Lupus dénonce les stratagèmes du gouvernement contre les épargnants.

Bruno Bertez dans son édito du 26 mars 2012 sur le même blog affirme « A force d’inflation, la dette finit, en valeur relative, par devenir soutenable » et il évoque l’or comme moyen contre la répression financière.

Enfin, Jean-Pierre Robin dans Le Figaro Bourse dénonce la politique de la Banque centrale européenne : « La BCE n’est pas seule à dépouiller les investisseurs en faisant tourner la planche à billets. Ce massacre est encore plus féroce quand il s’accompagne d’un matraquage fiscal ».

***

Flux RSS

Flux RSS