28/03 Vivons-nous un krach bancaire ?

La Fed vient de relever ses taux au-dessus de l'ensemble de la courbe de rendement des bons du Trésor

Aujourd'hui, mardi 28/03/2023, à 12h57, à Londres, la récession s'emballe maintenant dans cette direction, selon le marché obligataire américain...

Je ne suis pas fan des pavés du 19ème siècle qui s'étalent sur des centaines de pages avec un millier de personnages, écrit Adrian Ash de BullionVault.

Mais même si vous n'avez jamais lu Anna Karénine, vous connaissez probablement la première ligne, sinon la triste fin :

“ Les familles heureuses se ressemblent toutes ; les familles malheureuses sont malheureuses chacune à leur façon. “

Toutefois, étant un expert financier ayant besoin d'une ligne d'ouverture aujourd'hui, je voulais mettre en lien ici cette ouverture pour le secteur bancaire au printemps 2023.

Mais les écrivains avec des échéances tombent rarement sur des idées uniques, et quelqu'un de plus intelligent que moi vient de couper le fil en demandant de l'aide à ChatGPT de Microsoft :

"Toutes les banques bien gérées se ressemblent ; chaque banque mal gérée est mal gérée à sa manière."

Pour ma part, je souhaite la bienvenue à ces nouveaux seigneurs robots. Partons donc sur cette idée:

À quel point les banques étaient-elles mal gérées pour faire faillite jusqu'à présent ou faire face à l'effondrement dans cette peur de 2023 ?

En gros, une banque reçoit des dépôts et accorde des prêts.

Pour réaliser des bénéfices, elle doit simplement payer moins d'intérêts sur les dépôts qu'elle n'en perçoit sur les prêts.

Simple, non ? Apparemment, non.

Silicon Valley Bank

Elle a reçu trop de liquidités de la part de trop nombreuses start-ups technologiques qui disposaient de beaucoup d'argent et n'avaient pas besoin de prêts.

Pour générer des revenus, la SVB a donc acheté des obligations à long terme, principalement des obligations d'État américaines. Ces bons du Trésor sont ce qu'il y a de plus sûr dans le monde financier... jusqu'à ce que leur prix s'effondre en raison de l'inflation galopante et de la hausse des taux d'intérêt par la Réserve fédérale, qui n'a jamais été aussi rapide.

Résultat ? Les prêts de la SVB (au gouvernement) ne valaient pas ce qui était dû à ses déposants. C'est ainsi qu'un "petit nombre" d'investisseurs en capital-risque se sont précipités vers la sortie en criant "Au feu !" sur WhatsApp.

Signature Bank

A prêté de l'argent sur l'immobilier new-yorkais (entre autres) tout en recevant beaucoup d'argent des sociétés de crypto-monnaies, leur construisant même une plateforme de paiement (appelée Signet) pour que les clients des sociétés de crypto-monnaies puissent transformer des haricots magiques en vrais dollars 24 heures sur 24 et 7 jours sur 7.

Comme pour la SVB, ce "risque de concentration" lié à la présence d'un trop grand nombre de clients dans la même activité au même moment a fait que ses déposants ont tous commencé à avoir besoin de récupérer leur argent lorsque les taux d'intérêt ont augmenté et ont écrasé la crypto-monnaie. Un grand nombre de ses emprunteurs ont soudain commencé à avoir l'air douteux pour la même raison.

D'où une ruée vers la sortie, encore une fois menée par les plus gros déposants qui se sont aperçus qu'ils pourraient avoir besoin d'une garantie gouvernementale, mais qu'ils ne l'avaient pas obtenue. Car, pour citer Investopedia, "Signet exigeait un solde de compte minimum de 250 000 dollars ; l'assurance FDIC plafonne à 250 000 dollars".

First Republic

La banque possédait de nombreux dépôts supérieurs à la limite d'assurance américaine, ce qui la rendait à nouveau vulnérable à une ruée vers la sortie si les gens commençaient à s'inquiéter. Elle a ensuite placé une grande partie de ces dépôts dans des obligations à long terme, subissant une forte perte de valeur lorsque les prix des obligations ont chuté afin que les rendements puissent augmenter en même temps que les taux d'intérêt à court terme.

D'où une ruée vers la sortie parce que, eh bien, tout simplement parce que. Les résultats financiers de la FRC pour 2022, publiés à la mi-janvier, semblaient plutôt bons à première vue...

... "une autre année formidable de croissance sûre, cohérente et organique", selon son PDG.

Mais comme plus des deux tiers des fonds en dépôt ne sont pas assurés par la garantie FDIC, les liquidités se sont encore envolées et le cours de l'action s'est effondré, alors que la peur des banques s'est installée et s'est propagée.

Le fait que l'on apprenne aujourd'hui que le fondateur, son beau-frère et son fils ont perçu des salaires colossaux n'arrange rien. Et le fait que les 30 milliards de dollars déposés par 11 grandes institutions américaines auprès de la FRC en guise de preuve de confiance (à l'initiative du gouvernement) n'ait rien fait pour enrayer l'effondrement du cours de l'action la semaine dernière n'a vraiment pas aidé.

Crédit Suisse

Beaucoup plus important que les deux premières victimes américaines ou que la FRC en crise ci-dessus, il est donc plus difficile de le résumer. En bref, CS était tout simplement très mal géré... il s'est frayé un chemin à travers de nombreux scandales, a changé de PDG, a annoncé un tout nouveau plan, a effrayé ses investisseurs et a réussi à enregistrer une perte monstre de plus de 7 milliards de dollars en 2022, soit à peu près l'équivalent du bénéfice réalisé par son rival suisse (et désormais propriétaire), UBS.

Les scandales n'étaient toutefois pas nouveaux au CS, qui était loin d'être le seul établissement bancaire à connaître des scandales. Mais la ruée vers la sortie a commencé à l'automne dernier, les déposants retirant 120 milliards de dollars au cours des seuls mois d'octobre et de décembre. Le coup de grâce a été donné il y a deux semaines, lorsque le patron du plus gros investisseur de la banque, la Saudi National Bank, détenue par l'État saoudien, a répondu "Non, absolument pas" lorsqu'on lui a demandé s'il était prêt à injecter plus d'argent pour maintenir la banque en activité. (Il a depuis "démissionné" pour des "raisons personnelles").

Contrairement au comte Tolstoï, deux points communs se dégagent de ces banques malheureuses.

Tout d'abord, le risque de concentration : Votre banque sert-elle tous les mêmes types de clients, qu'il s'agisse de prêts ou de dépôts ? Tout aussi important, quelle est la part des dépôts qui n'est pas couverte par une assurance ? Les grosses fortunes sont les plus rapides.

Deuxièmement, le refus ou les défaillances des autorités de régulation : Le Crédit Suisse n'a cessé d'étouffer l'affaire, tandis que la Silicon Valley et Signature voulaient éviter les tracas et les coûts liés aux règles et à la surveillance nécessaires pour devenir une très grande banque de plus de 50 milliards de dollars... un niveau fixé par la loi Dodd-Frank qui a suivi la crise financière. Mais plutôt que de plafonner leur taille, elles ont fait pression pour que le seuil soit relevé ! L'administration Trump a obtempéré en 2018, en portant à 250 milliards de dollars le niveau minimum pour une "surveillance renforcée".

Troisièmement, ne vous contentez pas de faire confiance à la longévité ou à la marque. Le Credit Suisse a été fondé en 1856 et est devenu synonyme de stabilité, de sécurité et de sûreté pour la nation entourée de montagnes. SVB existe depuis près de 40 ans et s'est développée pour devenir la 16e banque des États-Unis au début de l'année (tout en répétant aux législateurs qu'elle n'était pas si grande que cela, et pas assez grande pour justifier une réglementation sur les grandes banques).

First Republic existe depuis 1985 et, bien que l'histoire de Signature soit plus mouvementée, elle s'est développée depuis son lancement en 2001 pour devenir la 19e banque américaine et a même intégré l'ancien républicain Barney Frank au sein de son conseil d'administration.

(Oui, CE Barney Frank, l'une des moitiés de la loi Dodd-Frank adoptée après la crise financière, qui prétendait rendre les banques américaines beaucoup plus sûres en menant la dernière guerre. Il est aujourd'hui furieux que les autorités fédérales aient fermé sa banque et vendu ses actifs... enfin, les actifs que n'importe qui pourrait vouloir acheter... simplement parce que cela risquait de déclencher une panique dans tout le secteur).

Voilà pour ce qui est de l'effroi. Quelle est la prochaine étape ?

"Pour être tout à fait clair... Deutsche n'est PAS le prochain Credit Suisse".

C'est ce que disait une note de recherche reprise par pratiquement tous les journalistes financiers à la fin de la semaine dernière, alors que les actions de la première banque allemande chutaient et chutaient encore.

Contrairement aux petites banques plus fragiles mentionnées ci-dessus, la Deutsche affirme que 76 % de ses dépôts de détail allemands sont couverts par les régimes d'assurance de la zone euro et du gouvernement allemand, et qu'un tiers de ses dépôts totaux sont couverts dans le monde entier.

En outre, comme l'indique le Wall Street Journal, "la banque est solidement rentable, possède les ratios de capital les plus élevés depuis la fin des années 1990 et présente un risque de taux d'intérêt inférieur à celui de certaines banques régionales américaines".

"Ainsi, si la Deutsche Bank n'est pas étrangère aux périodes difficiles, elle est bien plus avancée dans son redressement que ne l'était le Crédit Suisse lorsque la confiance s'est évaporée.

Pour l'instant, le marché de l'or semble d'accord, se détendant rapidement des sommets atteints la semaine dernière par les banques, alors que la ruée des déposants vers la sortie se calme et que les actions des banques européennes et américaines se redressent.

Peut-être que cette pause marque en fait la fin, et que la crise bancaire de 2023 n'aura duré que quelques semaines en mars. Mais certains ont dit cela à propos de Bear Stearns il y a 15 ans, et même parmi les banques conformes, bien diversifiées et bien capitalisées d'aujourd'hui, les vrais problèmes n'ont pas encore frappé.

Parce que le portefeuille de prêts n'a pas encore tourné au vinaigre.

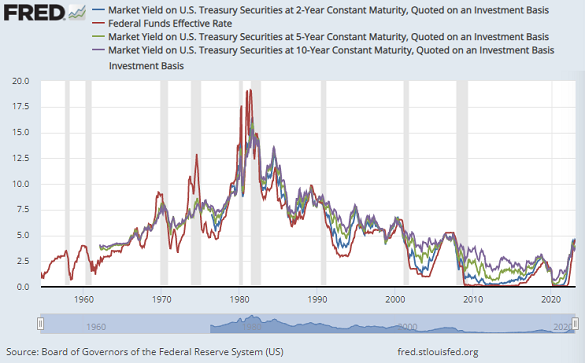

Regardez bien ce graphique et vous verrez comment, à chaque fois qu'une récession économique américaine est sur le point de commencer (comme l'indiquent les barres verticales gris foncé), la ligne rouge s'est élevée au-dessus de toutes les autres.

Cette ligne rouge correspond au taux d'intérêt directeur de la Fed, le taux des Fed Funds. Les autres lignes indiquent les rendements annuels offerts aux nouveaux acheteurs d'obligations d'État américaines à 2 ans, 5 ans et 10 ans.

On pourrait aussi ajouter le taux offert par les bons à 30 ans ou à 12 mois, à 6 mois ou à 3 mois. Cela n'aurait pas d'importance. Ces taux sont également passés en dessous du taux d'intérêt cible de la Fed juste avant le début d'une récession aux États-Unis.

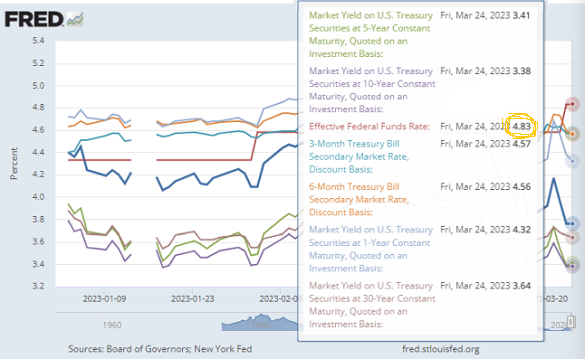

Et pour référence, après l'action de la semaine dernière...

...lorsque le taux des fonds fédéraux a été porté à un plafond de 5,00 % alors que la crise bancaire a de nouveau fait chuter les rendements obligataires américains...

...le taux d'intérêt directeur de la Fed est à nouveau plus élevé que le rendement de n'importe quel bon ou obligation du Trésor américain.

Ce type de situation, où les taux à court terme sont supérieurs aux taux à long terme, est connu sous le nom de "courbe de rendement inversée". Inversée parce que, normalement, les prêteurs à long terme reçoivent un peu plus d'intérêts annuels que les prêteurs à court terme, pour compenser le risque temporel supplémentaire. L'écart entre les rendements des obligations américaines à 10 ans et à 2 ans s'est inversé sans discontinuer depuis 9 mois, criant "Récession !" aux passants parce qu'il suggère qu'un jour ou l'autre, les taux d'intérêt américains devront baisser.

Le bilan de la mesure 10-2 n'est cependant pas parfait. Il a annoncé une récession un peu plus souvent qu'il n'y a eu de récession aux États-Unis. Mais cela fait maintenant six mois que la courbe des rendements à 10 ans moins 3 mois s'est également inversée, et maintenant que le taux au jour le jour de la Fed est supérieur à tous les rendements que l'on peut obtenir d'une obligation, d'un billet ou d'un bon du Trésor américain, le marché crie "Récession" comme il ne l'a jamais fait depuis, eh bien, la veille de la dernière récession économique.

Quel que soit le mécanisme ou le processus par lequel une courbe de rendement inversée se transforme en ralentissement économique, cette caractéristique... où la Fed augmente son taux d'intérêt au-dessus de tout ce qui est offert sur le marché de la dette du Trésor... a précédé chacune des huit dernières récessions de la plus grande économie du monde, y compris (bizarrement) même le Covid Crash de 2020.

Cela vient de se reproduire. Et certaines banques mal gérées étaient déjà en difficulté.

"Il y a quelque chose qui ne va pas ! La banque ne veut pas donner son argent à quelqu'un", déclare une dame qui fait la queue à la banque dans Mary Poppins, entendant à demi-mot une agitation à propos de quelques centimes appartenant à un enfant.

"La dame qui se trouve à côté d'elle répond : "Je vais chercher le mien !” C'est ainsi que commence la quasi-faillite de la Fidelity Fiduciary Bank.

Tout cela semblait pittoresque et victorien en 2007 lorsque Northern Rock a fait faillite, et cela a semblé absurde lorsque Bear Stearns a fait faillite en mars 2008, neuf mois après avoir fait la une des journaux à cause de la pile de produits dérivés toxiques qu'elle détenait. Mais au cours de la semaine qui s'est achevée le mercredi 15 mars 2023, les déposants des petites banques américaines ont retiré un montant record de 107 milliards de dollars de leurs comptes...

...soit presque ce que le géant mondial Credit Suisse a perdu au cours des trois derniers mois de 2022.

En fin de compte, une ruée bancaire signifie que les déposants, à tort ou à raison, craignent que les débiteurs de la banque ne remboursent pas leurs prêts, laissant la banque sans liquidités suffisantes pour rembourser ses épargnants.

Ce mauvais génie est maintenant libéré de sa bouteille une fois de plus. Les prêts sur les marchés bancaires occidentaux n'ont pas encore commencé à se détériorer. Mais le marché obligataire indique qu'une récession américaine se profile à l'horizon.

Comme un train à vapeur.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS