20/05 La demande de platine autocat est de plus en plus élevée…

… en raison du ralentissement des Véhicules électriques.

Aujourd’hui, le lundi 20/05/2024, à 11h50, à Londres, la demande de piles à hydrogène est en ligne de mire mais l'industrie automobile reste "sceptique".

Le ralentissement mondial des ventes de véhicules électriques à batterie signifie que la demande de platine et de palladium de l'industrie automobile se maintient, ont convenu les experts lors de la semaine du platine qui s'est tenue en mai à Londres, mais les avis restent partagés quant au potentiel de la technologie des piles à combustible à l'hydrogène.

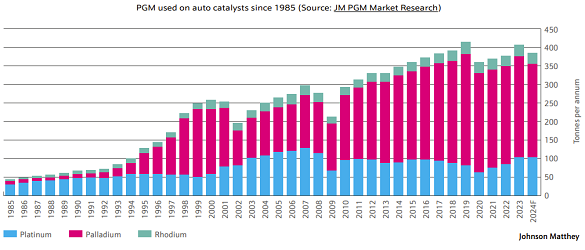

Outre l'investissement, la joaillerie et l'utilisation industrielle du platine, le métal trouve actuellement les deux cinquièmes de sa demande d'utilisateur final chaque année dans les catalyseurs automobiles destinés à réduire les émissions nocives des moteurs à combustion interne. Cette demande s'est maintenue malgré le "scandale du diesel" de 2015 qui a frappé les ventes de véhicules de tourisme fonctionnant au diesel, en raison de normes d'émissions plus strictes - nécessitant des charges de métal plus importantes sur chaque catalyseur - et du remplacement du platine par le palladium, métal apparenté, dans les systèmes à essence, grâce à la hausse spectaculaire des cours du palladium qui a suivi le scandale du diesel et qui s'est accélérée avec l'invasion de l'Ukraine par la Russie, pays producteur numéro un, en 2022.

À l'avenir, et alors que les gouvernements du monde entier fixent des échéances entre 2040 et 2050 pour la fin des ventes de nouveaux moteurs à combustion interne (ICE), "la croissance future de la demande de platinoïdes sera galvanisée par les applications environnementales et l'hydrogène", indique le nouveau rapport 2024 sur l'offre et la demande de Johnson Matthey (LON:JMAT), spécialiste du raffinage et de la technologie.

L'augmentation de la demande de métaux du groupe du platine (MGP) dépend de la capacité de l'industrie à trouver et à développer de nouvelles utilisations technologiques - un problème auquel ne sont pas confrontés les producteurs de métaux de base tels que le cuivre, l'or ou l'argent - reconnaît Richard Andrew Stewart, directeur régional pour l'Afrique australe de la société minière américaine Sibanye Stillwater (JSE:SSW).

Mais pour l'instant, la question numéro un des participants à la Semaine du platine 2024 à Londres concernait la croissance de la pénétration des batteries électriques sur le marché des véhicules, a-t-il déclaré.

"Nous aurons échoué si c'est toujours la question numéro un en 2025.

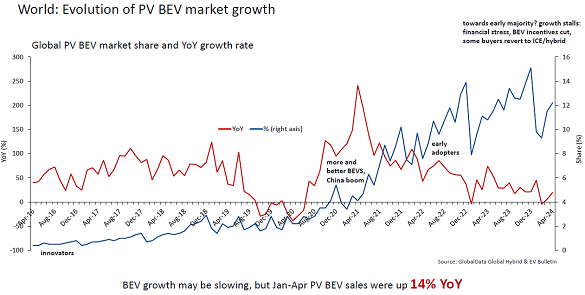

Dans l'état actuel des choses, les ventes de véhicules électriques à batterie ont ralenti à une "croissance presque nulle" par rapport à l'expansion incessante de la dernière décennie dans chacun des trois principaux marchés automobiles mondiaux, a déclaré Al Bedwell, directeur de l'analyse mondiale des groupes motopropulseurs chez GlobalData (LON:DATA), société de conseil en tendances industrielles, qui s'est également adressé mardi après-midi aux membres du London Platinum & Palladium Market lors du séminaire annuel de l'association commerciale.

Selon les perspectives de GlobalData, les ventes de VE en Chine ne devraient croître que de 11 % en 2024, tandis que les États-Unis continuent de souffrir d'une infrastructure de recharge "inégale" et que l'Europe est touchée par la "suppression abrupte" par l'Allemagne des subventions gouvernementales pour les nouveaux achats.

"Le mouvement en faveur des voitures électriques est-il en train de s'essouffler ?", s'interroge la BBC, qui pointe du doigt la chute des ventes du constructeur américain Tesla (Nasdaq:TLSA) et le ralentissement des ventes de VE chez le géant chinois BYD.

"Nous devons acheter beaucoup plus de VE pour atteindre les objectifs climatiques", poursuit la BBC, citant l'appel de l'Agence internationale de l'énergie à multiplier par 10 le nombre de véhicules électriques sur les routes du monde au cours de la prochaine décennie.

Le ralentissement mondial de la croissance des ventes de VE signifie que "la demande automobile [pour le platine] est soutenue par un thème plus élevé pour longtemps [moteur à combustion interne]", indique le dernier rapport trimestriel du World Platinum Investment Council de l'industrie minière, "avec 2024 projeté pour être l'année la plus forte pour la demande automobile pour le platine" - nécessaire pour les catalyseurs automobiles pour réduire les émissions nocives des moteurs diesel, et trouvant de plus en plus de substitution pour remplacer le palladium dans les autocats des moteurs à essence - "depuis 2017".

En outre, le dernier rapport trimestriel de WPIC publié cette semaine a suivi la décision des analystes SFA Oxford - qui travaillent pour le groupe de raffinage allemand Heraeus - d'exclure la demande d'hydrogène-énergie de la catégorie plus large des "autres produits industriels" dans ses tableaux de données et ses prévisions.

La demande industrielle totale devrait chuter de 15 % en poids en 2024 selon les prévisions de WPIC - qui utilise les données des analystes spécialisés Metals Focus - établissant le total annuel le plus bas depuis l'effondrement de Covid en 2020, grâce aux extensions de capacité de l'année dernière dans les industries chimiques et du verre qui ne seront pas répétées en 2024.

Face à ces baisses respectives de 33 % et 25 %, le bond de 128 % prévu pour la demande de l'industrie de l'hydrogène (à l'exclusion des véhicules à pile à combustible) est spectaculaire. Mais même en plus de la hausse de 114 % de 2023, la demande totale du secteur de l'hydrogène-énergie de cette année devrait compenser moins d'un cinquième de la baisse prévue pour 2024 dans tous les autres secteurs industriels.

Bedwell de GlobalData reste "sceptique" quant à l'avenir des véhicules de tourisme à pile à combustible, déclarant aux participants du séminaire LPPM mardi que le très faible volume de production ne permettra probablement de fabriquer que 12 000 FCEV dans le monde en 2024. Les spécialistes du raffinage et de la technologie des métaux précieux Johnson Matthey (LON:JMAT) prévoient une augmentation de 50 % pour atteindre 15 000 véhicules légers à pile à hydrogène en 2024, qui resteront "minimes" en raison du "manque de soutien financier et d'une pénurie persistante d'infrastructures de ravitaillement en hydrogène [qui] semble avoir étouffé la production et les ventes".

Selon SFA Oxford, la demande totale de platine du secteur de l'hydrogène pour cette année "stagne" et n'augmente que d'un huitième par rapport à 2023 - lorsque la demande du secteur a plus que doublé d'après les données de SFA - pour atteindre moins de 2,8 tonnes au total.

Les propres prévisions de Metals Focus dans son PGM Focus situent la demande totale d'hydrogène en 2024 à environ 3,7 tonnes. En comparaison, l'offre minière totale s'élève à 170 tonnes, auxquelles s'ajoutent 51 tonnes provenant du recyclage.

"L'offre totale poursuit une tendance à la baisse sur plusieurs années", déclare le WPIC à propos des chiffres de Metals Focus, "et 2024 devrait être l'année la plus faible de notre série chronologique depuis 2013".

Metals Focus prévoit un nouveau déficit "profond" de l'offre physique de platine par rapport à la demande en 2024, bien que moins important que le déficit record de la série de 2023. Mais avec des stocks importants aidant à "compenser l'impact de ce déficit", Metals Focus prévoit que le prix du platine restera stable d'une année sur l'autre.

Selon M. Stewart de Sibanye, la moitié des mines de métaux du groupe du platine situées en dehors de la Russie sont aujourd'hui déficitaires aux prix actuels. Selon lui, la baisse de la production ne suffira pas à faire remonter les prix, car le marché des platinoïdes est plutôt déterminé par l'utilisation des technologies, la législation connexe et le cycle économique.

Alors que les cours de l'or atteignent aujourd'hui de nouveaux sommets historiques et que l'argent atteint les niveaux de 2012 en dollars américains, le platine se négocie actuellement à la moitié de son pic de 2008, bien qu'il ait atteint des sommets de 12 mois au-dessus de 1 000 dollars l'once troy pendant la semaine du platine. Le palladium a quant à lui chuté de deux tiers par rapport à ses records de 2022 au Nouvel An.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS