Si les taux de la Fed augmentent, les cours de l'or grimperont aussi

Selon les données historiques.

C'est officiel, les cours de l'or ont affiché ces 30 dernières années plus souvent des hausses que des baisses après une augmentation des taux de la Fed, selon les chiffres de ces trois dernières décennies.

"La première hausse des taux de la Fed après sept ans à 0% a eu lieu en décembre 2015 et a abrégé les souffrances de l'or", écrit Adrian Ash pour BullionVault.

Marquant un nouveau point bas de six ans, les cours de l'or avaient atteint 1 046 dollars l'once juste après la hausse de la Fed. Ceci avait alors porté la perte du métal à 45% par rapport à son pic record de septembre 2011 à 1920 dollars l'once.

L'or n'a pas su atteindre ce pic à nouveau en 2012, quand la Fed a prolongé son programme d'achat d'obligations dans le cadre de son QE, pour 85 milliard de dollars US par mois. L'or a ensuite coulé en 2013 avant de se stabiliser en 2014, pour re-glisser davantage en 2015.

La Fed a haussé les taux en 2015 au final, mais de justesse, en toute fin d'année. Avec ces fausses attentes d'une hausse et du moment de la hausse qui ont pris fin, les cours de l'or ne se sont jamais mieux portés. 2016 a marqué leurs gains semi annuels les plus importants depuis le début de la crise financière en 2007.

Ce bond de 27% est survenu alors que la Fed n'a pas su suivre avec une seconde hausse, sans compter les deux ou trois autres hausses nécessaires avant septembre pour rester en phase avec les propres prévisions de la banque centrale pour 2016.

Il s'agit de la pause la plus longue du cycle moderne des taux d'intérêt. Et même si la Fed augmente ses taux lors de la réunion de cette semaine, l'on est en droit de se poser la question si cela fera partie du cycle de hausse des taux.

La Fed n'a jamais attendu si longtemps qu'entre 2009-2015 avant d'apporter un changement à ses taux. Elle n'a jamais autant délibéré avant pour faire suivre une hausse après l'autre.

Les cours de l'or se sont adoucis en été, reculant de 50 dollars l'once à partir du pic de deux ans à 1 375 dollars l'once, atteint juste après le Brexit. Les journaux, toujours en quête d'une explication et d'une relation causale simple, mettent la baisse de l'or uniquement sur le compte des tergiversations de la Fed. Parce que des membres votant de la Fed appellent à une seconde hausse des taux plus tôt que tard, craignant des conséquences non voulues à taux de 0,50%, un plafond bas record.

L'or vous met au défi, donc, Janet, Stanley, Lael et les autres !

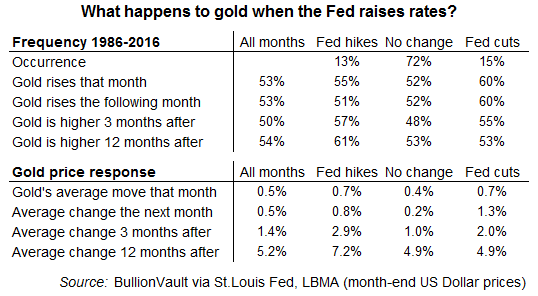

Les probabilités d'augmentation des cours de l'or sont depuis 1986 plus élevées si les taux sont ré-haussés, plutôt que garder constants, et d'un pourcentage plus important aussi.

Sur le long terme, en fait, la hausse des taux a aussi été suivie par un gain plus fort des prix de l'or plutôt que par une diminution, et de façon plus fréquente.

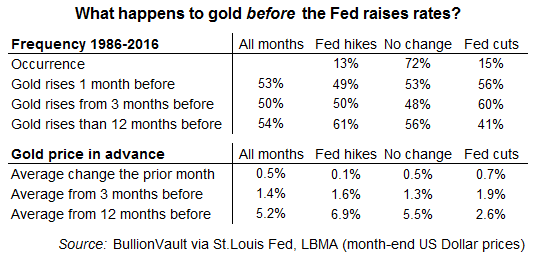

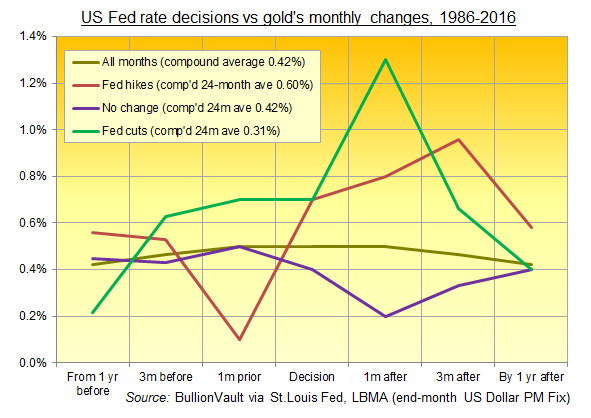

Que se passe-t-il ? Sur le court et le long terme, il semble que ce soit de l'anticipation, d'abord des décisions de la Fed, mais aussi de l'inflation.

La prévisions de la Fed serait d'acheter avant qu'un actif s'apprécie et de vendre avant que son prix ne baisse. Faire de l'argent dans le contexte du trading financier veut simplement dire se positionner avant le mouvement vers la baisse.

Si l'or devrait baisser avant que les taux de la Fed n'augmentent, personne ne voudrait alors attendre. C'est ce que tout le monde pense, car le métal jaune ne paie pas de revenu et engendre un coût d'opportunité sous la forme de perte d'intérêts en espèces.

Vendez plus tôt, et souvent, si vous êtes sûr de savoir quelle position adoptera la Fed.

Vendre d'avance marche pour déprécier les cours de l'or avant que la Fed n'annonce sa décision (tout comme acheter avant une baisse des taux pousse le cours à la hausse). Avance rapide dans le temps et cette prophétie auto-réalisatrice élargie le décalage entre ce que l'intuition dit que l'or devrait faire quand la Fed augmente (ou abaisse) et ce qui se passe réellement après les faits.

En face des données historiques, la baisse récente des cours de l'or suggère que le marché estime que la Fed pourrait bien décider d'augmenter les taux lors de la réunion de ce 21 septembre. Mais est-ce que l'or chutera alors la semaine prochaine si cette supposition s'avère vraie ?

Sur le long terme, il faut remarquer que les gains mensuels moyens de l'or un an de part et d'autre de la hausse des taux sont nettement plus forts que la période de 24 mois moyenne autour d'une baisse ou d'un maintien des taux constant. Les rendements mensuels moyens sont deux fois plus importants quand la Fed augmente ses taux que quand elle les baisse.

Mais l'or se déprécie quand la Fed augmente ses taux, n'est-ce pas ?

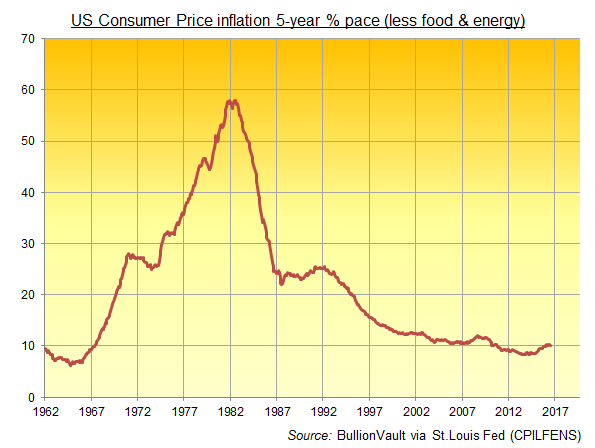

Pas selon les données collectées. L'explication la plus simple devrait être l'inflation.

L'inflation des prix à la consommation est la moitié du mandat officiel de la Fed (l'autre concern les emplois). Et comme toute autre banque centrale aujourd'hui, la Réserve fédérale a longtemps cru que les taux plus élevés ralentirait le coût de la vie, alors que les taux les plus bas le stimulerait.

Donc quand la Fed augmente ses taux, à toute chose égale, c'est parce qu'elle pense que l'inflation arrive. Ce n'est pas surprenant. Mais la performance de l'or a tendance à être meilleure pendant ces périodes également.

En ce moment, en septembre 2016, cette obsession avec l'inflation pourrait risquer de mettre à mal tout tuyau que vous pourriez trouver dans les chiffres ci-dessus. L'inflation est devenue quasiment absente, selon les données officielles du CPI.

Sur la base de cinq ans, en fait, et sans tenir compte des principes de volatilité que la Fed aime à ignorer, l'inflation reste proche de son plus bas depuis le milieu des années 1962, avec l'indice des prix à la consommation moins les coûts de l'énergie et de la nourriture augmentant seulement de 10% cet été par rapport à il y a cinq ans.

Ceci a cependant marqué un pic à partir des plus bas de 50 ans. Si la Fed va ajuster ses taux d'intérêt à nouveau, sans aller sous zéro, alors l'inflation devra soit augmenter soit sera complétement ignorée pour justifier le changement.

La Fed a abaissé ses taux un peu plus souvent qu'elle ne les a augmenté ces trente dernières années, avec le résultat net montrant que les taux passant de 8% en début 1986 à seulement 0,5% aujourd'hui. Il n'y a plus beaucoup de chose à abaisser.

Ajusté contre l'inflation, cela veut dire que les taux d'intérêt réels ont chuté de 4% au-dessus du coût de la vie à 0,5% sous le coût de la vie, depuis 1986, pour atteindre un plancher de -3,5% au milieu de l'année 2011, quand les cours de l'or avaient culminé vers les 1 900 dollars l'once.

L'or nous dit peut-être que la Fed est chanceuse. Peut-être dans la quête de la banque d'une raison pour l'augmentation des taux, les gains importants de l'or pour 2016 montre que les professionnels, traders et investisseurs, reniflent l'inflation. Les raisons pour la hausse des taux de la Fed sont un taux de chômage le plus faible en presque 10 ans, l'explosion des marchés des actions, des dettes et de l'immobilité et recharger les taux pour le besoin urgent de compenser pour la prochaine implosion des marchés afin de pouvoir effectuer de nouvelles baisses de ces taux dans le futur.

Flux RSS

Flux RSS