Que signifie le ratio Dow/or [Dow/Gold Ratio] ?

Acheter de l’or vous permet d’éviter les risques de l'échec financier de quelqu’un d’autre…

« Beaucoup de gens font attention au ratio Dow/or [Dow/Gold Ratio] », écrit Adrian Ash chez BullionVault.

Cette mesure brute des actions versus des trucs obtient près de cinq millions de résultats sur Google, révélant près de 650 articles sur le ratio Dow/or. Le volume de recherche pour le terme «Dow Gold » n’a pas battu celui du terme « Kim Kardashian » ou « DSK »par exemple, au cours des cinq dernières années (pas même pour le terme « Reggie Bush », l’ex de Kim). Mais ces termes culminant fin 2008 et au milieu de l’année 2011 ont presque atteint les volumes de recherche pour « bon du Trésor », un marché évalué à deux fois la valeur de tout l’or du monde. Donc d’où vient cet intérêt ?

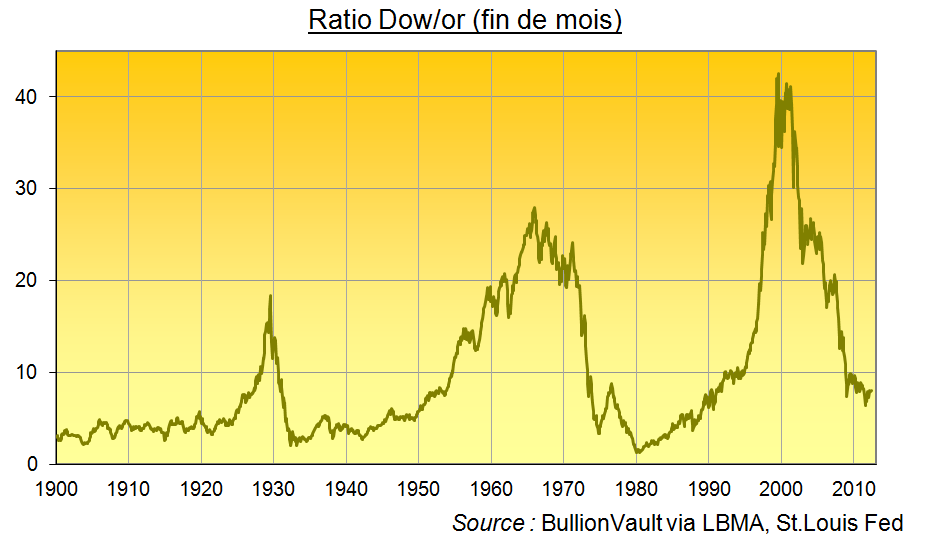

Le ratio Dow/or dresse la carte, au cours du temps, de la façon dont l’indice des bourses américaines, le Dow, performe en termes d’or, plutôt qu'en termes de dollars uniquement (en nominal, non ajustés pour l’inflation). Diviser le nombre de points dans le Dow Jones Industrial Average (DJIA) par le cours de l’or en dollars l’once est assez simple. Le but est plus complexe : montrer comment investir dans l’Amérique du monde des affaires, la « Corporate America » (c’est « l’économie la plus prospère au monde » nous rappelle le professeur d’Harvard Niall Ferguson) se maintient contre un morceau de métal sans rendement et relativement inutile et qui en fait peu… il ne rouille même pas.

L’investissement dans l’Amérique du monde des affaires n’allait pas fort il y a 80 ans, un 4 juilet, par exemple. Alors que la Grande dépression prenait de l’ampleur, le ratio Dow/or marquait le jour de l’indépendance en chutant à son niveau le plus bas depuis 1900, et juste après que naissait le Dow Jones Industrial Average.

Le vendredi 8 juillet 1932 le Dow finissait la bourse à 41 points, alors que les cours de l’or se maintenaient fermement à 20,67 dollars l’once, puis son cours officiel comme mandaté par le dollar de l’étalon or des Etats-Unis. Evalué en or (qui était toujours de la monnaie à l’époque), la bourse américaine est passée sous les 2.0, et montrait une baisse de plus de 90% de son pic sur de trois ans et demi avant, atteignant son niveau le plus bas du XXème siècle.

Mais la corporate America a fait pire encore comparé aux cours de l’or de janvier 1980, quand le ratio Dow/or a chuté à seulement 1,0, en baisse de plus de 96% sur son nouveau taux élevé record de la nouvelle année 1966. Donc les investisseurs d’équités d’aujourd’hui peuvent être encouragés par le revirement des dix derniers mois. Car glissant du pic record de tout les temps au dessus de 40 du Tech Stock Bubble, le ratio Dow/or a augmenté après avoir atteint un niveau bas de 20 ans en-dessous de 6,5 en septembre 2011.

En effet, l’indice Dow Jones a distancé le cours de l’or par 25% depuis l’été dernier. Pensez seulement ce que cette surperformance aurait été si, par exemple, Apple avait été ajouté aux Average au lieu de Cisco, par exemple, quand lors de la dernière mise à jour du Dow en 2009.

Mais c’est le problème quand on prend le Dow comme un guide sérieux pour quelque chose. Ou c’est du moins ce que disent ses détracteurs, et il y a du vrai. Vraiment.

N’étant pas immuable, comme l’est l’or, l’indice Dow Jones change quand même peu, malgré les revers de fortune des plus grandes actions américaines. Le Dow inclut par ailleurs seulement 30 des milliers d’actions cotées en bourse tradées sur les marchés américains, et triées sur le volet en plus, choisies par un comité avec quelques règles sévères. L’indice ne pondère pas non plus les 30 actions en fonction de leur taille sur le marché. Au lieu de cela, il additionne le prix des actions, et alors les divise par un « dénominateur pour le Dow », un nombre arbitraire (actuellement de 0.132129493 selon le Wall Street Journal) qui lui-même doit être changé chaque fois qu’il y a une action qui est divisée ou qui est remplacée dans la sélection. Ce qui veut dire que les actions très fortement cotées ont plus d’impact sur les actions les moins cotées dans des sociétés beaucoup plus grandes.

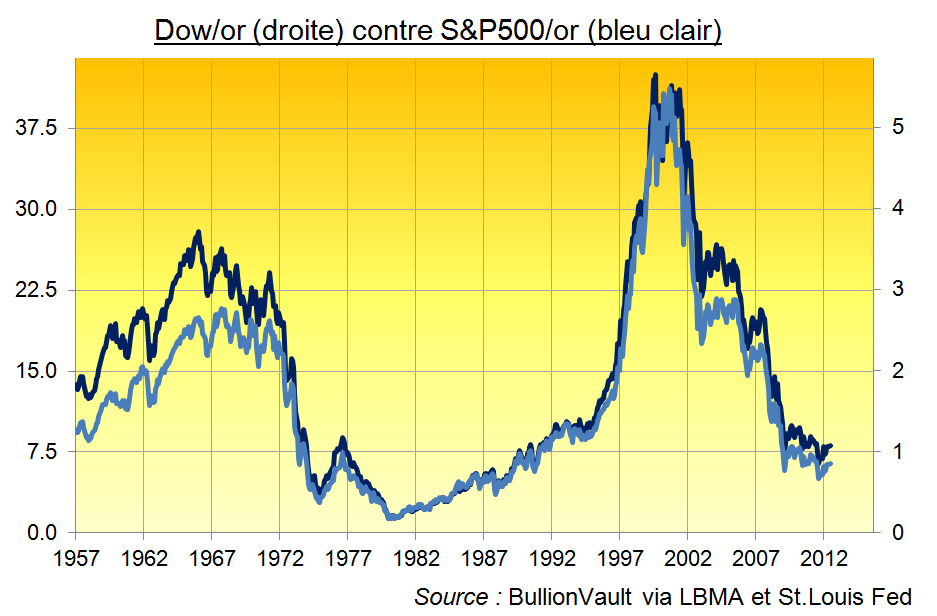

Donc en tant que guide pour la corporate America, l’indice Dow Jones DJIA est un échec. Mais est-ce que des indices plus larges, pondérés sur la capitalisation boursière, sont mieux ?

Il y a peu de choix entre le DJIA et le plus rigoureux et plus exhaustif indice S&P 500 alors. Pas quand ils ont l’habitude de juger l’investissement en actions contre l’achat d’or. En effet, depuis ses niveaux hauts record le Dow s’est comporté moins mal contre l’or que l’indice plus large. Une once d’or achète maintenant 5,1 fois l’indice Dow à sa valeur au milieu des années 2000, en ignorant les coûts de transaction (d’abord en liquide et puis en actions). Mais elle achète 6,4 fois un S&P500.

Le ratio Dow/or permet alors de capter au sens très large de quelle façon le mauvais investissement d’argent dans l’Amérique productive et dynamique s’en tire contre l’ultime morceau qui ne fait rien, n’obtient rien, mais évite les pertes. L’or a clairement été le parfait endroit pour enterrer vos épargnes alors que le retour aux capitaux propres a été accablé par les risques. Ceci a aussi fait du ratio Dow/or l’indicateur sur le long terme pour les baissiers ultra baissiers sur les actions.

« Je m’attendrai à ce que cette sur performance [dans les cours de l’or] continue dans les prochaines années », affirme en 2005 Marc Faber, le gestionnaire de patrimoine suisse et auteur basé en Asie, cinq ans après que le ratio Dow/or ait commencé sa descente. A la fin, il prédit que « les détenteurs d’or pourront acheter un Dow Jones avec juste une once d’or ». Mais en début 2009, Faber a changé d’avis. « Un jour le cours de l’or sera plus haut que le Dow Jones », affirme-t-il lors d’une table ronde de Barron’s en janvier. Ce même ratio de 1 :1 (vu brièvement au début des années 1980 quand le cours de l’or culminait et que les actions américaines s’orientaient vers ce qui s’est révélé être une chance d’acheter très bas, a aussi attiré le proclamateur de la fin du monde de la bourse, Bob Janjuah de Nomura (voir en novembre 2011, ou mars ou avril 2012).

« Le cours d’une once d’or en dollars US et du Dow convergeront, je pense, vers ou autour de 1, à un certain moment au cours des deux prochaines années. J’en suis fortement persuadé. Ce dont je ne suis pas sûr est si nous convergerons à 7 000, ou à 14 000. »

En d’autres termes, le Dow pourra se maintenir là où il est ou diviser sa valeur par deux. Le cours de l’or sera plusieurs fois plus haut d’une façon ou d’une autre sur l’analyse de Janjuah (nous ne pouvons penser qu’il osera imaginer que la parité serait plus basse. Si cela se produit, avec les liquidités elles-mêmes augmentant en valeur et poussant la mère de toutes les dépressions déflationnistes, posséder de l’or à un cours de disons 1 000 dollars attirera probablement beaucoup plus de gens que les 1 000 du Dow confiant.

Maintenant, vous pourriez penser que le ratio Dow/or pour une prévision des équités est assez nul. Surtout si vous attirez le niveau le plus bas de tous les temps du ratio comme si des lois de fer de l’histoire disaient que le niveau bas du début des années 1980 doit être révisé avant que le marché baissier en actions soit fini. Nous n’en sommes même pas arrivés là pendant la Grande dépression.

De plus, le rendement moyen suggérerait que l’or est déjà surévalué et que les actions sont bon marché, avec les deux ratios Dow/or et S&P/or se situant maintenant juste à 50% de leurs moyennes de 50 ans. Donc moins d’analyses apocalyptiques pourraient prendre une tournure moins dramatique (comme ce fut le cas en février 2009). Des investisseurs moins agressifs pourraient aussi vouloir éviter d’essayer d’attraper le niveau plus bas que bas, se débrouillant avec la multiplication par six de la valeur de fonds de l’or déjà vue depuis 2000.

Le fait est que, il y aurait une autre augmentation par six si le ratio Dow/or tombait à 1,0, et même si, en achetant plus tôt avant le cataclysme ultime en stock, vous avez échappé de peu à la balle des entreprises en faillite (le Stock Exchange de New York contracté par 1 sur 14 actions cotées entre 1929 et 1933, et par 1 sur 28 entre 1978 et 1982), ensuite les sociétés de courtage non cotées détenant vos stocks pour vous se débattront toujours pendant que le marché des actions coule. Acheter de l’or vous permet d’éviter les risques d’un échec financier de quelqu’un d’autre, vous mettant en contact avec seulement le risque des prix et vous permet d’être libre de tout danger de perte absolue.

C’est ce qui a poussé le cours de l’or en dollars de l’once à la parité avec le Dow en 1932 et 1980. Si on en arrive là encore, avoir le courage de passer de la préservation aux risques liés aux équités sera en effet quelque chose de rare.

-Vous voulez syndiquer nos articles ou devenir un affilié, contactez-nous : assistance@BullionVault.fr

Flux RSS

Flux RSS