L’exploitation minière aurifère en bourse

Fusion des producteurs géants.

« Barrick est la plus grande compagnie minière aurifère du globe et elle a annoncé lundi une fusion avec le 15ème producteur mondial Randgold Resources, d’une valeur de 18 milliards de dollars au total », écrit Adrian Ash pour BullionVault.

Les investisseurs dans les minières n’avaient rien vu de tel depuis le pic du marché du métal jaune à 1 600 $... 1 700 $ et puis 1 900 $ par once.

Le pic des cours de l’or de 2011-2012 a coïncidé avec cette frénésie des fusions et acquisitions des compagnies minières aurifères.

Comme toutes les frénésies d’investissement, ces fusions s’avèrent être des désastres.

Evalués pour l’or à des pics record historiques, elles ont infligé des dettes de plusieurs milliards aux compagnies minières, jusqu'au moment où les cotations du métal jaune ont commencé à baisser.

Depuis lors, la seule chose qui recule aussi vite que le cours du métal lui-même est la valeur des fonds propres des compagnies minières aurifères.

S'ensuit le grognement des investisseurs.

A partir du pic de 2011, l’or a reculé d’environ un tiers de son prix.

Les actions minières ont reculé de presque 80% selon l’indice Amex Hui.

A qui la faute ?

« Le conseil [de direction] doit être tenu responsable de la destruction de la valeur, de l’indifférence envers les actionnaires, des pratiques peu transparentes, de l’échec du management et de la culture égoïste pendant de nombreuses années »

C’est ce qu’a affirmé John Paulson ce mois-ci concernant l’entreprise Detour Gold Corporation (TSE: DGC), fustigeant le conseil de direction de ne pas lui avoir laissé remplacer...

... euh, le conseil de direction dans son ensemble.

Paulson était le gestionnaire de hedge funds qui a spéculé contre les sub-primes des hypothèques américaines avant le krach financier. Il est ensuite passé aux ETF or et aux actions minières aurifères alors que le krach devenait une crise.

Il a été considéré comme très malin pendant un moment.

Mais ne se cantonnant qu’à l’or et à une ou deux grandes idées, Paulson a vu sa performance prendre l’eau depuis la culmination des cotations du métal en 2011 – 2012.

Un observateur cynique pourrait dire qu’il met en cause les patrons des compagnies minières pour ses propres mauvaises décisions d’investissement.

Un point de vue plus indulgent pourrait suggérait que le cas Paulson offre une bonne leçon pour illustrer la nécessité de répartir vos placement et diversifier vos investissements…

… même en achetant des actifs en dehors des métaux précieux si vous ne voulez pas manquer les opportunités des marchés haussiers historiques, comme par exemple les actions US.

Plaidant pour sa propre cause, cependant, Paulson a finalement lancé vendredi dernier son nouveau Shareholders gold council, un groupe de lobbyistes cherchant à motiver les directeurs des compagnies minières à diminuer les dépenses exécutives et se concentrant sur la stimulation des rendements pour les investisseurs en actions.

De telles plaintes n’ont rien de nouveau. Une direction d’entreprise utilisant incorrectement les fonds n’est pas un scoop non plus.

Mais dans le secteur de l’exploitation minière, la vue de jets privés et de gros salaires a transformé une industrie sale et dangereuse en un business « mode de vie » pour exécutifs gâtés.

C’est du moins ce que plus d’un acteur du secteur a indiqué après quelques verres au bar de l’hôtel des conférences internationales sur l’or ces dernières années.

Même sans les coûts associés aux exécutifs, l’exploitation minière de l’or est un « secteur merdique », a indiqué le courtier Doug Politt dans son exellente présentation de 2014 (en PDF) lors de la conférence sur l’or à Denver.

Cela restera aussi un enjeu de ne pas répéter les erreurs du passé, la prochaine fois que le secteur redevient intéressant, a-t-il indiqué.

Est-ce que ce moment est venu pour les investisseurs de Barrick et Randgold ?

Qualifiant Barrick d’une grosse machine institutionnelle, le courtier britannique A.J. Bell a indiqué qu’elle a payé le prix pour des décisions audacieuses dans le passé. Il note aussi que Randgold ne sera plus listé à la bourse de Londres.

Panmure Research indique que Randgold et Barrick sont « comme deux personnes ivres qui s’entraident ».

C’est un peu dur, comme je l'affirmais sur BBC World Service lundi midi (12 minutes). Mais sur une perspective de plus long terme, même pour le plus grand de deux, Barrick, je n’ai pas d’idée.

Voici trois réflexions cependant pour les investisseurs en or, plutôt que pour les fans d’actions minières.

Tout d’abord, les actions minières aurifères ne sont pas de l’or.

Cela semble peut-être évident. Mais les journalistes financiers continuent de dire aux gens « qu’une des façons d’investir dans l’or est d’acheter des minières ».

Une observation des performances relatives des deux actifs montre que c’est faux. Un morceau de métal physique cote de façon très différente face aux risques de crédit, de management, politiques, environnementaux et de frénésie d’investissement qui sont typiques pour les actions minières.

D’autre part, les fusions dans le secteur minier aurifère n’ont jamais résulté en une plus forte production totale. Selon mon expérience, elles produisent toujours moins que ce que les deux parties offraient au préalable.

Peut-être que Barrick-Rand sera différent. La fusion a ajouté les projets d’Afrique central et de l’ouest aux exploitations d’Amérique du nord de Barrick. Donc il n’y a pas de marge de manœuvre évidente pour réduire les coûts en diminuant la production.

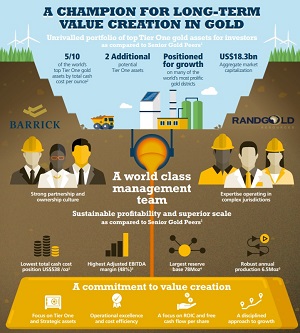

Infographie Rangold et Barrick, sources : Barrick (PDF)

En dehors des dépenses des exécutifs, il n’y a pas de marge de manœuvre immédiate du tout pour réduire les coûts.

Le directeur de Randgold, Mark Bristow, a lui-même remarqué lundi que « notre industrie a été critiquée pour sa vision de court-terme, sa croissance erratique et ses revenues faibles sur les capitaux investis ».

Cette compagnie fusionnée sera très différente. Son but sera d’offrir des rendements les plus importants dans le secteur. A cette fin, nous aurons besoin d’adopter une vue très critique de notre base d’actifs et comment nous gérons les affaires et seront préparés à prendre les décisions difficiles.

Ce n’est pas un communiqué qui fait penser à plus de production.

Enfin, creuser pour trouver de l’or est une activité qui peine en bourse… et cela pourrait bien revenir en vogue.

Le nombre des fusions et acquisitions a coulé depuis le pic… reculant d’un tiers sur la seule année 2017 … avec les majors chassant seulement les petits producteurs et les compagnies mineures se regroupant pour tenter de trouver des économies dans un contexte de baisse des cotations du métal jaune.

Mais quoi qu’il en soit, cela restera probablement plus efficace que de tenter de creuser le sol pour plus d’or.

Les données fournies par l’équipe minière de l’agence de notation S&P ont indiqué qu’au cours de 10 dernières années les dépenses sur les exploitations minières d’or ont atteint un total de 54 milliards de dollars US.

Il s’agit d’environ trois fois le niveau de dépenses observé durant la période précédente.

Mais quelle est la quantité d’or découverte ?

Elle a chuté de 4/5ème selon les chiffres du cabinet S&P Global.

L’or est plus difficile à trouver et plus difficile à extraire, en bref.

Et si les grands participants cherchent à augmenter ce qu’ils ont dans le sol en utilisant le marché des actions, cela ne fera rien pour accroître la production future totale.

Plus l’on exploite les filons moins le sol a à offrir. C’est négatif pour la valeur des parts des compagnies minières, car leurs actifs diminuent lentement au cours du temps.

Pour reconstituer les réserves sous le sol, il faudra trouver de nouveaux filons.

L’exploration minière est une des méthodes pour y arriver. Elle est couteuse, longue et de plus en plus difficile.

Les fusions et acquisitions est une autre méthode, mais en tout et pour tout, une nouvelle compagnie issue de deux compagnies ou plus n’aura pas plus de réserve dans le sol au total. Pour la production globale, cela ne change rien.

Flux RSS

Flux RSS