Le pétrole brut et l’or

Offre, demande et la récession qui menace.

« Qu’adviendra-t-il aux cours de l’or si la chute du brut signifie qu’une récession se profile à l’horizon ? », se demande Adrian Ash pour BullionVault.

Le gestionnaire géant britannique de fonds M&G a indiqué que les prix du pétrole brut [un facteur d'influence sur les cotations de l'or] étaient d’une façon générale une réflexion du pouls de l’économie mondiale avec le prix du brut qui a coulé vers les 56 dollars le baril, par rapport à 76 dollars le mois passé.

M&G fait référence aux prévisions sur l’offre croissante de l’Arabie saoudite, la réduction de la demande et le fait que les prévisionnistes comme le FMI ont révisé à la baisse les prévisions de croissance du PIB mondial. Certains investisseurs remettent aussi en question la pérennité d’une période d’une économie US forte une fois les effets de la baisse des taxes d’entreprises s’estompent, a ajouté M&G.

Il est apparemment possible de quantifier cela. La demande plus faible était responsable pour 85% du déclin du brut depuis le pic du 3 octobre, estime Ziad Daoud, l’économiste en chef du Moyen Orient pour Bloomberg Economics, paraphrasé par CNN.

Le reste a été causé par un choc de l’approvisionnement en provenant de l’Arabie saoudite et par les quantités record extraites par les US ainsi qu’un impact plus mitigé qu’attendu des sanctions américaines contre les livraisons de pétrole iranien.

Le recul des cours du pétrole arrive au moment d’une liquidation des actions dans les pays développés. Cela semble pire encore pour le boom de la croissance économique mondiale de dix ans.

Le pétrole et les actifs à risque qui coulent ensemble, cela doit vouloir dire que la récession n’est pas loin ?

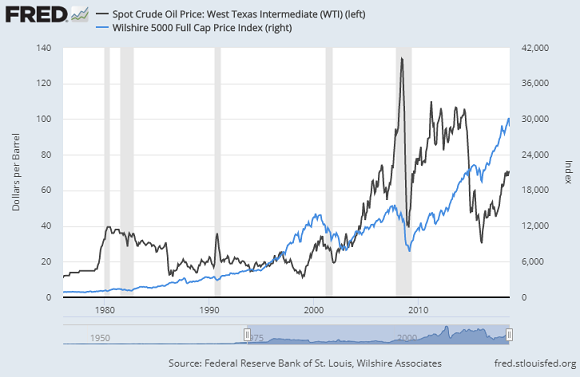

L’histoire cependant n’est pas aussi sûre. Les barreaux verticaux grisés du graphe ci-dessous indiquent les périodes de récession américaine.

Pétrole Brut au spot, WTI (noir, gauche)

Indice Wilshire 5000 (bleu, droite)

En observant les 40 dernières années, l’on note que le pétrole s’est apprécié pendant la récession de 1980 et puis a à peine bougé lors de celle de 1981-1982.

Le prix du brut a chuté durant la récession de 1990 et lors celle de 2001.

Le pétrole a ensuit bondi lors du marasme de 2008-2009 de l’économie et a touché des nouveaux pics record avant de culminer à plus de 65% de nouveau (la veille de la crise des Lehman) au milieu de la 9ème récession de l’histoire des Etats-Unis.

Comme en 1980 et 2008, est-ce qu’une récession sera mise en cause pour le pic du prix du pétrole de plusieurs années au milieu de l’année 2018, forçant un ralentissement de la croissance économique ?

C’est peut-être le cas. Mais si elle est mise en cause, nous devrions aussi mettre en cause le marché des actions.

Les actions US ont établi de nouveaux pics historiques, juste avant la forte chute d’octobre, le pire mois des baisses depuis 2012. De plus, six mois avant les cinq dernières récessions américaines, les marchés américains des actions se sont tenus plus hauts que l’an d’avant, offrant aux investisseurs un gain moyen de 16,2%. Même un mois avant ces reculs l’indice Wilshire 5000 était plus élevé quatre fois sur cinq, affichant un gain annuel moyen de 8,6%.

Les investisseurs dans les actions en d’autres termes n’ont pas vu la récession venir. Et si ce fut le cas, personne n’a rien fait à ce sujet.

Qu’en est-il des cours de l’or si la récession frappe ?

Inutile pour les tâches les plus productives, l’or voit 10% à peine de sa demande annuelle provenir de l’utilisation industrielle. La demande du secteur de la joaillerie peut souffrir quand l’économie ralentit. La demande d’investissement augmente quand les gens craignent un coup dur économique ou financier. Les cours de l’or en tout montrent quasiment aucune corrélation avec la croissance du PIB.

Les cinq dernières crises américaines le prouvent. Les cotations de l’or ont chuté puis rebondi pendant les récessions de 1980 et 1981-1982, augmenté et baissé pour rester inchangées en 1990-1991, grimpé de 5% en 2001 et de 15% tout au long de la période de krach de 2007-2009.

Revenons au pétrole. La rapidité de la chute fin 2018 du brut semble trop soudaine pour une révision des fondamentaux des prévisions de l’offre et de la demande.

Les prix ont reculé pendant 11 séances de suite jusqu’au début de la semaine passée, soit la plus longue période de pertes depuis toujours.

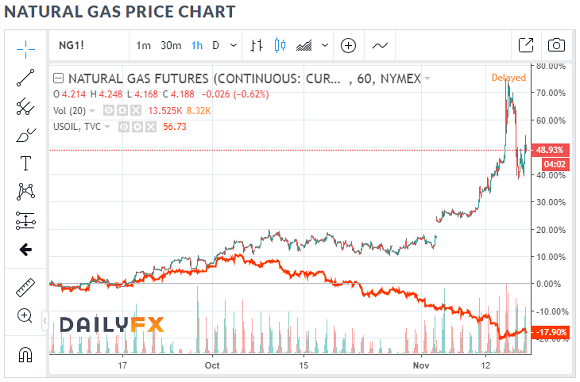

Encore plus étrange : le prix du gaz naturel a affiché des hausses. Il s’agit d’un autre combustible fossile qui pourrait, l’on pense, aussi offrir un signal concernant la demande économique mondiale sous-jacente.

Une coïncidence ?

Graphique des prix du gaz naturel.

Kevin Muir chez East West Investment Management estime qu’un fonds énorme avait des positions créditrices (long) sur le pétrole brut contre des positions à découvert (short) sur le gaz naturel.

Muir admet qu’il s’agit d’une supposition, mais ses preuves se tiennent.

Ces cinq dernières années, les positions short sur le gaz naturel ont été une source consistante de profits [avec la baisse des prix] alors que le brut a rebondi grâce à la reprise mondiale synchronisées.

Spéculer contre le gaz naturel et prendre des paris haussiers sur le brut a été une combinaison fantastique depuis 2013 a confirmé Muir. Le mois dernier, cette combinaison s’est brisée. La ruée vers la sortie a créé une liquidation sur le pétrole et des pics pour le gaz naturel. Et c’est là qu’entre en jeu l’or.

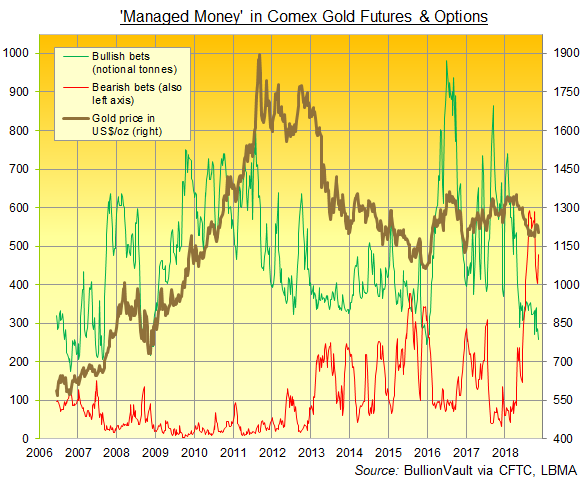

« Managed Money » ou argent géré sur les contrats à terme et options sur l’or du Comex

Vert : Paris haussiers (tonnes)

Rouge : Paris baissiers (gauche)

Marron : Cours de l’or en dollars/ once (droite)

Le graphique ci-dessus montre comment les hedge funds et autres participants spéculateurs parient sur les contrats à terme et les options sur l’or sur le Comex.

Ces produits dérivés impliquent rarement de l’or physique.

Parier contre les cours de l’or est devenu populaire en 2018 pour les hedges funds et autres spéculateurs. Cela est sans aucun doute logique pour les traders de capitaux fébriles ou hot money pariant sur la direction des prix des actifs. Avec les cours de l’or toujours à un tiers sous les pics de 2011, les plus grandes bourses au monde sont proches des pics historiques record cette année. Les banques centrales partout dans le monde suivent maintenant la Fed en augmentant les taux d’intérêt, toutes proportions gardées. L’augmentation des taux est comme la « kryptonite » pour les cours de l’or.

En observant cette catégorie de la Managed Money (argent activement géré), la quantité de paris baissiers s’est tenue la semaine passée à quatre fois sa moyenne de dix ans. Les paris haussiers sont restés au contraire à environ la moitié de la valeur moyenne entre 2008 et 2018.

La différence veut dire que cette catégorie du CFTC détient des paris négatifs égaux à 220 tonnes d’or notionnelles. La moyenne de 10 ans était des paris positifs de 375 tonnes. Les spéculateurs détiennent maintenant depuis quatre mois de suite des paris baissiers nets sur les prix de l’or.

Que se passe-t-il pour les cours de l’or si l’économie ralentit et la croissance du PIB devient négative ?

Cela pourrait avoir moins d’importance que ce qui s’est passé avec ces hedge funds plus baissiers, pariant que les prix de l’or baisserons. Ils auront tous besoin de courir vers la sortir si ce n’est pas le cas. Cela pousserait à la hausse les contrats à terme sur l’or et avec eux le cours de l’or physique.

Flux RSS

Flux RSS