Drogue, Dollars, Or & Déficits -- 2ème Partie

Mais durant ce 21ème siècle, c’est l’Amérique qui « a échoué de manière spectaculaire » à produire ce que veulent acheter les Chinois. Les Etats-Unis sont en tout cas toujours plus affamés que les Britanniques ne l’ont jamais été de produits chinois.

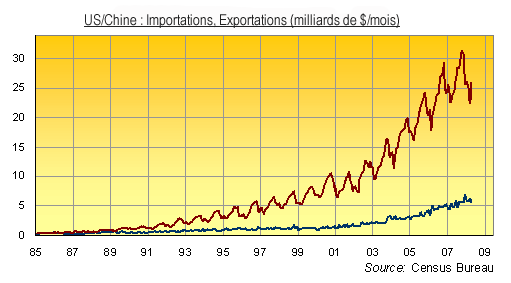

Oui, la valeur des importations chinoises vers les États-Unis a légèrement diminué au cours des quatre premiers mois de cette année par rapport au premier tiers de 2007. Mais d’après les derniers chiffres du Census Bureau, les exportations américaines vers la Chine ont chuté encore plus rapidement. Ainsi, le déficit commercial s'est creusé à nouveau pour afficher un déficit de trois fois la taille de la dette de l'Amérique envers le Canada ou envers le Mexique -- les partenaires commerciaux n° 1 et n° 3 des Etats-Unis.

Le Canada et le Mexique partagent une frontière terrestre avec les Etats-Unis ; tandis que la Chine se trouve de l'autre côté du Pacifique. Mais, comme le prouve la diplomatie à la canonnière de l'Empire britannique de 1839, la distance n'a guère de signification lorsque les consommateurs veulent acheter des produits de luxe en provenance de l'étranger.

Comment régler cette dette? Aujourd'hui, les Etats-Unis livrent des dollars et des obligations à travers le Pacifique, plutôt que de l’argent ou de l'or. Mais la Chine veut –elle vraiment des dollars et des bons de trésor, plus qu’elle ne voulait les 1200 tonnes d'opium en 1839 ...?

Selon la presse hong-kongaise, quelques 75 milliards de dollars se sont ajoutés aux réserves en devises de la Banque Populaire de Chine en avril. La BPC a pompé des yuans d’une valeur de 75 milliards de dollars en échange, échangeant la monnaie locale pour des bons de trésor US gagnés par les entreprises exportatrices. Imprimer de l’argent pourrait être moins cher que d’acheter de l'argent (métal) pour l' or. Mais les coûts de traduction pour régler les factures des importations américaines demeurent toujours avec la Chine, plutôt qu’avec le pays endetté.

Les bons du Trésor américain à dix ans paient maintenant environ un tiers de moins que le taux d’intérêt de la principale banque centrale de Chine. Cet écart représente une perte immédiate pour la BPC -- et cela avant même de prendre en compte les 20% de perte dans la devise américaine par rapport au Yuan subies par les détenteurs de dollars en Chine depuis l'été 2005.

La marée de dollars passant de l’autre côté du Pacifique aide également à l’augmentation de la masse monétaire chinoise de 17% année après année -- et avec des yuans d’une valeur de plus de 1 milliard de dollars déjà injectés dans l'économie nationale, "la menace de liquidité [en Chine] reste grande", d’après Evans Dwyfor de chez State Street à Hong Kong.

L’ajout de 75 milliards de dollars de liquidités excédentaires le mois dernier « s’acheminera vers le crédit domestique, qui a augmenté constamment au cours des dernières années», déclare Evans à Bloomberg. "Cela crée une source potentielle d’inflation monétaire."

Que faire ? Traumatisé par la plus rapide inflation des prix à la consommation des dix dernières années, la Banque Populaire de Chine vient d’augmenter le ratio de réserves obligatoires -- le montant de liquidités que doivent détenir en réserve les banques privées -- à un taux impressionnant de 17,5%. Cela devrait assécher le marché du crédit domestique d’environ 58 milliards de dollars, estime le RGE Monitor, tandis que les autorités chinoises se mettent à «traiter les symptômes de l'excès de liquidités ».

Mais traumatisé au même moment par la crainte d'un repli du marché boursier surgonflé de Shanghai, la Banque Populaire de Chine continue également de tenir ses principaux taux d'intérêt inférieurs au taux de l’inflation des prix à la consommation. En fait, la baisse de rendements offerts par les obligations du Trésor américain l’exige. Mais ces taux d'intérêt réels en-dessous de zéro font du cash une catégorie d’actifs perdants pour la nouvelle armée d’épargnants et d’investisseurs chinois. Donc, aussi amusant que cela puisse paraître, beaucoup d'entre eux aimeraient encore mieux acheter et conserver les métaux précieux plutôt que des dollars, des livres sterling ou des yuans.

La demande chinoise pour l’ or d'investissement au détail a grimpé de 63% au cours du premier trimestre de 2008, s'élevant à 15,1 tonnes, rapporte l’institut londonien GFMS. La vente de bijoux d' or a augmenté de 9% -- "un des rares exemples de la demande dépassant les niveaux de 2007" au cours de la flambée mondiale de l’once à 1000 $ --atteignant 86,6 tonnes.

La Chine représente désormais le deuxième plus important marché de bijoux d' or après l'Inde, devançant les États-Unis en 2007. Mais, même avec un total de 420 tonnes l'année dernière, la demande totale d' or de la Chine continentale -- incluant Hong Kong et Taïwan -- demeure quasiment négligeable par personne.

Cela ne veut pas dire qu'il est sûr que la demande se maintiendra à la hausse, mais avec les produits chinois représentant aujourd'hui 13% des importations mensuelles des Etats-Unis -- plus que les produits en provenance du Mexique et à peine moins de ceux en provenance du Canada (y compris le pétrole) -- nous ne serions pas surpris de voir encore plus de cette richesse se convertir en argent (métal) et en or.

Parce qu’après tout, les déficits ont leur importance en dépit de ce que Dick Cheney devait affirmer en 2002, quand un déclin de 40% du dollar devait commencer sur le marché mondial des devises. Ils comptent aussi pour ces pays se trouvant à l'autre extrémité des routes maritimes.

Le déficit commercial béant pourrait aussi commencer à compter pour la nation déficitaire, si les exportateurs commencent à exiger que les paiements se fassent en devises plutôt qu’en papier à faible rendement ou en drogue.

Flux RSS

Flux RSS