BullionVault présente son point de vue sur l’or.

Ce séminaire a été présenté par Paul Tustain, le PDG de BullionVault au IX Investors – principale conférence pour investisseurs privés à Londres. Voici pourquoi en regardant l’année 2007 et au-delà, les gens se tournent vers l’or.

Pourquoi l’or… et comment acheter du métal jaune ?

Bon après-midi, Mesdames et Messieurs.

Merci pour votre présence à ce séminaire sur l’or.

Je suis Paul Tustain, directeur de BullionVault.com, basé ici à Londres.

Je suis ici aujourd’hui pour répondre à deux questions que vous vous posez :

1. Pourquoi acheter de l’or ?

2. Comment acheter de l’or ?

D’abord, le « Pourquoi ? »…

1. Pourquoi devrais-je acheter de l’or ?

Je vais me servir de cette liasse de dollars pour illustrer quelques problèmes émergents.

En passant, si vous êtes américain, veuillez excuser le mauvais traitement que j’inflige à votre argent. Cela semble très mal-élevé aux visiteurs en provenance d’un de mes pays préférés. J’espère que vous ne serez pas trop dur envers moi pour quelques instants pendant que je parle de l’économie américaine.

Chaque seconde, le gouvernement américain dépense 16 000 dollars plus qu’il ne perçoit sous forme d’impôts et s’endette encore plus. Ceci est une pile de dollars faisant 1,6 mètre de haut.

Depuis le début de mon discours, soit environ une minute maintenant, cette dette a augmenté d'environ 1 million de dollars. À cette heure demain, cette dette aura augmenté de 1,4 milliard de dollars. Ce serait une pile de dollars d’environ 140 kilomètres de haut – soit environ la distance entre Londres et Birmingham (ou entre Paris et Orléans).

À cette même période l’année prochaine cette dette aura augmenté par 500 milliards de dollars. C’est une pile d’argent de 50 000 kilomètres de haut – assez pour faire le tour de l’équateur.

Ceci n’est que le déficit budgétaire. L’autre déficit est le déficit de la balance commerciale qui se trouve dans une situation encore pire - de 50 % - que le déficit budgétaire. Il continue à grossir à mesure que les américains achètent des produits de consommation et exportent des dollars, l'un des derniers exports américains restant. Pas beaucoup d’étrangers achètent maintenant de voitures américaines, mais ils pensent pour le moment que les Etats-Unis produisent la meilleure monnaie. Raison pour laquelle ce sont les dollars qui sont exportés à travers le monde.

Ceci n’est que le déficit budgétaire. L’autre déficit est le déficit de la balance commerciale qui se trouve dans une situation encore pire - de 50 % - que le déficit budgétaire. Il continue à grossir à mesure que les américains achètent des produits de consommation et exportent des dollars, l'un des derniers exports américains restant. Pas beaucoup d’étrangers achètent maintenant de voitures américaines, mais ils pensent pour le moment que les Etats-Unis produisent la meilleure monnaie. Raison pour laquelle ce sont les dollars qui sont exportés à travers le monde.

Comme je suis anglais, et que nous sommes le dernier pays à avoir été dans cette étrange position, je peux vous dire ce qui se passe. Pendant quelques années, vous pouvez acheter ce que vous voulez dans le monde à bon marché, car tout le monde a envie de vos billets de banque américain, une valeur refuge, plutôt que d’utiliser les leurs. Mais ça ne dure pas.

Le résultat de cette exportation de dollars est que les banques étrangères du monde entier ont accumulé des réserves de 2 mille milliards de dollars. Ceci est une pile d’argent d’environ 200 000 kilomètres de haut. Cela pourrait faire quatre fois le tour du globe. Rien, à part la prétendue fiabilité de cette monnaie, ne l’empêche d’inonder le système financier mondial.

La dette globale du gouvernement américain s’élève maintenant à 8,5 mille milliards de dollars. C’est une pile de monnaie haute de 850 000 kilomètres – qui pourrait faire 17 fois le tour du monde ou faire l’aller-retour entre la terre et la lune. Ajoutez à cela les obligations commerciales libellées en dollars et vous avez un total d’obligations US de 45 mille milliards de dollars – une pile d’argent d’environ 4,5 millions de kilomètres de haut – 90 fois le tour de l’équateur.

Essayez d’en imaginer l’envergure ! C’est une pile d’argent d’un mètre sur un mètre et de 4,5 millions de kilomètres de long traversant cette pièce, puis passant à travers ce mur, se rendant dans la rue et faisant le tour du monde.

La prochaine diapositive montre l’ampleur du marché des produits dérivés. Ceci est estimé à 250 mille milliards de dollars : une pile d’argent faisant 500 fois le tour du monde.

Permettez-moi d’expliquer une différence entre les obligations et les dérivés. Une obligation en dollar est une dette en dollars non-garantie. Et c’est une chose à éviter, particulièrement quant le pouvoir de dévaluer le dollar réside entre les mains d’une institution qui a émis plus d’obligations que n’importe qui d’autre : 8 mille milliards de dollars pour être précis.

Mais une forme de garantie est présente au cours d’une transaction de produit dérivé. Quelque chose de valeur presqu’égale est possédée par chacune des parties et chacune d’entre elles a pris un engagement envers l’autre, qu’elles espèrent être en mesure d'honorer.

En fait, ce qu’illustre ce marché de produits dérivé de 250 mille milliards de dollars, c’est le degré d’inter-dépendance qui existe entre les différents marchés financiers modernes. Il montre, en quelque sorte, le nombre de dominos alignés, prêts à tomber si une institution devait échouer. Cette interdépendance a crû d’environ 5 mille millards de dollars en 1986 à un solde de 250 mille milliards de dollars aujourd’hui, soit environ multiplié par 50 en 20 ans.

Les dérivés de crédit ne sont pas nouveaux. Ils font partie du cycle de crédit et ont été présents depuis près de 1000 ans. Il est amusant cependant de noter que quand ils implosent, et que tout le monde perd son argent, les politiciens voulant s’assurer que " cela ne se reproduise plus ", font passer une tonne de législations. Mais la loi ne sert à rien.

Vous retrouverez ces lois partout dans les vieux livres. Elles sont partout. Il y a des lois requérant que toute vente d’action soit enregistrée. Il y a des lois rendant illégaux les " futures ", les options et les paris financiers. Il y a des lois contrôlant de manière stricte l’extension du crédit à la consommation ; des lois proscrivant les prêts de courtiers ; des lois empêchant l'établissement de liens entre les banques et les compagnies d'assurance, entre des banques et des courtiers afin d’empêcher l’effet domino.

Pourtant, après quelques années, toutes ces lois sont ignorées en toute impunité. Pourquoi cela ?

C’est à cause d’un cycle naturel puissant. Après un gros désastre, tout le monde prend ses précautions et les produits dérivés disparaissent tout naturellement. Quand il n’y a presque que plus personne, les produits dérivés sont à nouveau du bon business – sûrs et rentables.

En effet, si votre gouvernement ne vous autorise pas à en négocier à nouveau, le pays d’à côté sera ravi de vous prendre tout votre business financier ; vous n’aurez plus de centre financier. Donc les produits dérivés reviennent, encore et toujours, pour ruiner tout le monde et les individus qui étudient l’histoire des marchés comprennent cela très bien.

C’est donc la peur que l’histoire se répète qui incite de plus en plus de gens à acheter de l’or. Ils lisent les signaux et ils ont peur des dévaluations des devises, peur des défauts d’obligations et peur de la possibilité d’une crise financière grave découlant des produits dérivés. Ce que Warren Buffet a fameusement décrit comme " les armes de destruction financières massives ".

Ceci est une photo de Kublai Khan, qui a vécu il y a environ 700 ans de cela. Il a été le premier à émettre de grandes quantités de papier-monnaie. L’explorateur italien Marco Polo lui a rendu visite en Chine, et fut très impressionné par la gestion économique chinoise. Il a écrit comment Kublai Khan « avait le secret de l’alchimie parfaite » et comment il « faisait en sorte que chaque année produise une telle quantité d’argent qui devait égaler la valeur totale de toute la richesse du monde ».

Mais Marco Polo était déjà retourné en Italie quand le système s’effondra. Le récit de l’effondrement du système fut laissé à Alexander Del Mar, un historien américain.Tout comme le nôtre, le système avait marché fabuleusement bien :

« C’était le période la plus glorieuse de l’histoire de la Chine. Kublai Khan avit entamé une série d’améliorations internes et de réformes civiles qui éleva le pays qu’il avait conquis au plus haut rang de la civilisation, du pouvoir et du progrès. La vie et la propriété étaient amplement protégées ; la justice prévalait ; et l’augmentation graduelle de la devise avait pour effet de stimuler l’industrie et d'empêcher le monopole du capital. »

Mais un peu plus tard :

« La population et le commerce avaient grandement augmenté, mais l’émission de billets les avait distancé avec la dépréciation pour conséquence inévitable. Tous les effets bénéfiques d’une monnaie qui peut se développer avec une croissance de la population et du commerce avaient maintenant les effets contraires qui peuvent découler d’une monnaie émise en excès d’une telle croissance. Une augmentation excessive et trop rapide de la monnaie eut pour effet une subversion de l’ordre établi. Les meilleures familles de l’empire furent ruinées. »

Depuis que Kublai Khan a montré la voie, la même stratégie a été employée à plusieurs reprises. L’histoire démontre que l’échec de ce genre de système survient toujours après l’expansion qui se produit quand tout semble aller pour le mieux.

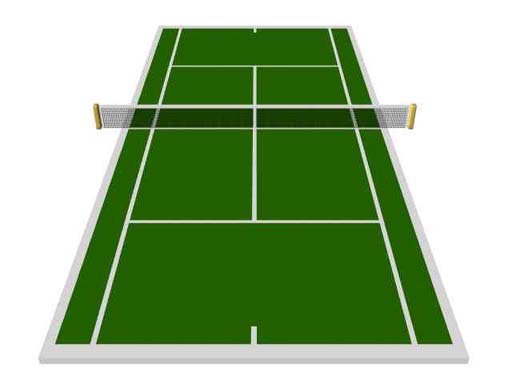

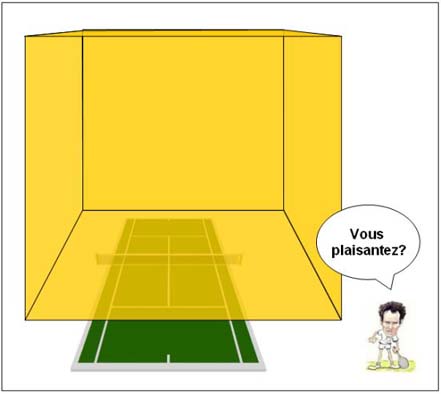

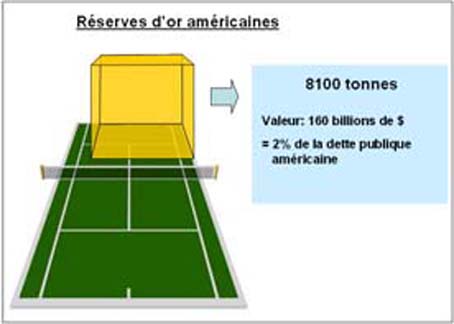

Ma prochaine diapositive montre un court de tennis.

Imaginez tout l’or du monde, des Anciens d’Egypte et de Rome, aux conquistadores espagnols, en passant par la ruée vers l’or californienne, les dépôts australiens, russes et le plus gros de tous – les dépôts sud-africains. Imaginez tout cet or en en un seul cube. Il aurait des côtés de 20 mètres de long. Pas assez pour couvrir un court de tennis.

Les réserves en or des États-Unis fait un cube avec des côtés de 7 mètres.

Elle équivaut à environ 160 billions (milliards) de dollars, soit 2 % de la dette publique.

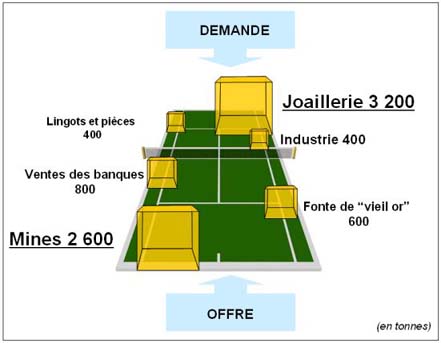

L’offre de l’or est en compétition avec la demande. Pour le moment, les deux acteurs principaux sont pour l'offre, l’or extrait des mines à 2 600 tonnes et la demande provient du secteur de la joaillerie à 3 200 tonnes. Les ventes des banques centrales – principalement d’Europe qui fournissent environ 800 tonnes par an, ont aidé à équilibrer la balance.

Les banques de l’est, telles que celles en Chine, en Russie ainsi qu'au Japon ont toutes de grandes réserves de dollars et ont récemment montré une tendance à être des acheteurs nets d’or plutôt que des vendeurs. Le vendeur net d'or – tout comme Gordon Brown – demeure principalement européen. Il y un passage des réserves d’or du monde vers l’est.

Source : BullionVault

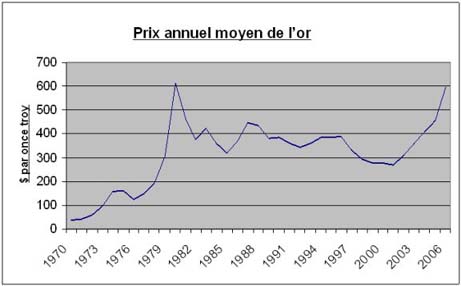

La compétition entre l’offre et la demande est mesurée par le prix. Cette figure ci-dessus montre le cours de l’or sur 30 ans. Elle est divisée en trois parties principales. Tout d’abord entre 1970 et 1980 nous apercevons une forte augmentation, durant laquelle le pouvoir d’achat en investissement de l’or a été multiplié par 15. Ce fut le cas pour la deuxième fois au cours du 20ème siècle ; le pouvoir d’achat en investissement a crû de 17 fois durant la déflation des années 30.

La deuxième phase fut entre 1980 et 2000, quand l’or chuta de 850 dollars à 260 dollars l'once. Durant cette période, vous auriez perdu environ deux tiers de votre argent, tandis que vos actions et vos propriétés se multipliaient. Les actions et l’immobilier ont surpassé l’or d'environ 25 fois durant ces 20 ans.

La troisième phase est à partir de l’an 2001. L’or a grimpé de 270 dollars pour atteindre 600 dollars. Cette reprise a fait écran au mal-être monétaire grandissant des Etats-Unis, et indique que l’or a plus que doublé. L’or a surpassé les actions et l’immobilier durant cette période.

Il y a une certaine inquiétude parmi certains – qui mesurent le prix de l’or en dollars – qu’ils aient déjà manqué le marché. Cela peut sembler être le cas, mais n’oubliez pas que la hausse du cours de l’or est dû à la dépréciation du dollar américain. En 5 ans le prix du dollar a grimpé par 113 %. En livres sterling, 70 % seulement. N’oubliez pas non plus que l’or est toujours moins cher qu’il ne l’était en 1980. On ne peut pas en dire autant pour beaucoup d’actifs.

Où va-t-on maintenant ?

Pourquoi donc le cours de l’or grimpe-t-il ? Et a-t-il déjà atteint son plus haut niveau ? Voici mon explication d’un pic possible.

"L’unité marginale" explique que les individus qui valorisent grandement l’or – tels les gold bugs – n’ont aucun effet sur les cours actuels. Ils ne vont pas vendre. Tout comme les gens qui ne vont jamais acheter de l’or

Les seules personnes qui comptent, ceux qui définissent les prix, sont celles qui en possèdent et sont prêtes à en vendre, et celles qui n’en détiennent pas et qui sont prêtes à en acheter – les cas marginaux.

Qui sont-ils donc et qu’est ce qui les motive ? Et quelle utilité attendent-ils de l’or ? Même avec toutes ces inutilités pratiques, l’or retient une utilité importante : une rareté fiable. Et c’est ce que recherchent les épargnants quand ils veulent conserver leur pouvoir d’achat. Bien sûr, ce qu’ils utilisent habituellement pour cela c’est de l’argent, qui même s’il est fait de papier, peut être fait rare en contrôlant son émission.

Même s’il finit par échouer, il est souvent le cas que les sociétés humaines réussissent à produire une rareté fiable d’argent qui dure un bon bout de temps, et aussi longtemps que les épargnants auront confiance en sa rareté future, la monnaie-papier officielle se portera bien.

En fait, elle est même mieux que « bien » - car elle vous paye des intérêts. Mais quelques fois, la combinaison d’intérêts positifs, d’impôts négatifs et de l’inflation négative a un effet négatif sur l’argent papier. C’est ce qui est en train de se passer ; s’il faut tenir compte des chiffres de l’indice des prix à la consommation – qui deviennent de plus en plus durs car ils excluent maintenant les prêts hypothécaires, le logement, les pensions, l’alimentation et le carburant !

Ce que nos épargnants ordinaires – nos décideurs marginaux – réalisent maintenant, et ce que j’ai expliqué plus tôt, c’est que la monnaie officielle est en train d’être corrompu par une mauvaise gouvernance et qu’ils ne pourront plus compter sur l’argent comme source de rareté dans le futur. Les gens commencent maintenant à craindre que de grandes quantités d’argent artificiel seront très bientôt en circulation. Raison pour laquelle il y une demande croissante pour quelque chose de fondamentalement rare ; quelque chose qui ne peut être corrompu par les officiels monétaire.

D’où je suis, en tant que Directeur de BullionVault, je peux apercevoir un changement d’attitude de la part des épargnants. Les gens ordinaires commencent à être mal à l’aise face à la rareté future de l’argent. Je pense que nous ne voyons que le sommet de l’iceberg – quelques milliers par mois – mais le changement est là, et je pense qu’ils sont les leaders des millions à venir.

La demande collective de rareté par les épargnants ordinaires est fournie en partie par la rareté naturelle (l’or par exemple) mais particulièrement par une rareté artificielle (les obligations et l’argent). Mais la majeure partie de cette offre de rareté – l’artificielle (à hauteur de 95 %) – n’assure plus son objectif. L’offre d’une rareté fiable s’amenuise.

J’ai 44 ans et je me retrouve parmi les derniers ‘baby boomers’ nés après la guerre. Des millions d’épargnants occidentaux, en peu plus âgés que moi, ont conservé de l’argent dans cette pile de dollars transglobale d’un mètre de haut. Bientôt, ils cesseront de penser qu’ils pourront convertir leur part de cette pile en quelque chose d’utile – parce qu’ils vont se rendre compte que tout le monde essaiera d’en faire de même. C’est pourquoi ceux qui sont prévoyants cherchent une alternative à la conservation monétaire – et la rareté est quelque chose qui les impressionne.

L’offre disponible de rareté diminue tandis que la demande prend de l’essor. Il me semble que le marché de l’or pourrait exploser.

2. Comment acheter de l’or

Jusqu’à présent, je vous ai expliqué les raisons pour acheter de l’or. Dans cette deuxième partie – plus courte – je vais voir comment en acheter.

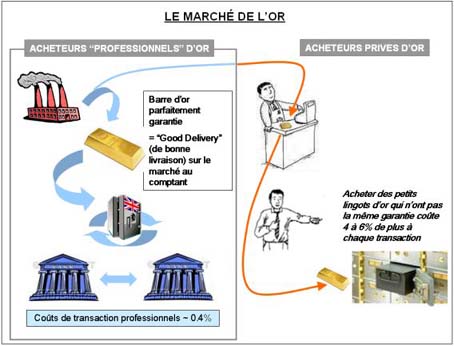

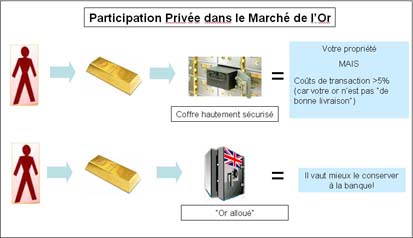

Cette diapositive montre la nature duale du marché de l’or. Sur la gauche – le marché professionnel de l’or. Sur la droite, le marché privé.

Les raffineurs d’or agréés produisent de larges barres d’or pour le marché professionnel. Elles sont toujours conservées dans des coffres-forts accrédités et sont négociées entre les institutions financières membres. Ce marché négocie au prix ‘spot’ qui est publié dans la presse financière. Mais pour pouvoir vendre au prix ‘spot’ vous devez être en mesure de livrer votre or en forme de barre et fournir un historique complet concernant le stockage de votre or dans des coffres professionnels [avec l'homologation " bonne livraison ".

Si votre barre est passée entre les mains d’individus privés, elle perd de son intégrité et ne sera pas acceptée automatiquement en tant que barre de " bonne livraison " par l’acheteur.

Cela signifie que les acheteurs privés ne bénéficient pas des prix ‘spot’ hautement compétitifs du marché ou de la profondeur de la liquidité du marché professionnel.

Premièrement, ils n’ont généralement pas les fonds nécessaires pour acheter de larges barres. Deuxièmement, ils n’ont généralement pas accès aux coffres de stockage professionnels.

Les petites barres ont donc tendance à sortir du marché professionnel et sont négociées par le biais de petits détaillants.

Malheureusement, beaucoup de gens achètent une petite barre d’or sans être pleinement conscients des difficultés à venir durant la vente. Mais il est facile d’identifier le problème. Achèteriez-vous une barre d’or si quelqu’un que vous ne connaissiez pas vous la sortait de sa poche ?

J’espère que non – dans votre intérêt ! :)

Voilà pourquoi le marché au détail est illiquide, et comment les frais additionnels font perdre aux acheteurs privés au moins 5 % sur l’achat de chaque pièce d’or ou sur le commerce de petites barres. C’est plus de 10 fois le coût des transactions professionnelles.

Une solution évidente serait pour l’acheteur privé de louer un espace dans les coffres d’une banque – dans le marché professionnel.

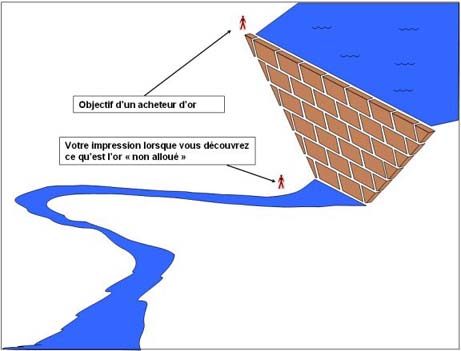

Mais tandis que c’est une bonne solution pour l’acheteur privé, cela n’est pas la meilleure solution pour une banque. Les banques ont pour objectif de réaliser des retours de 20 % annuellement sur capitaux. L’or alloué rapporte aux banques 1,5 % en termes de frais. Les banques sont bien plus profitables quand elles peuvent se servir des avoirs de clients à travers les comptes de dépôts.

Par conséquence, les banques ont inventé " l’or non-alloué ". Cela "convertit " l’or du client en dépôt et rétrograde le client du statut de propriétaire au statut de créancier non-garanti.

Pire encore, le client se retrouve hors de la sphère de protection des déposants – qui s’applique seulement à l’argent. Mais la banque peut se servir de cet or non-alloué pour son propre usage – probablement en tant que réserve de liquidité. C’est un emprunt d’or non protégé et sans intérêt à la banque ! Ils adorent ça.

Donc, après avoir créé l’or non-alloué les banques ont augmenté les frais de stockage pour l’or alloué à des niveaux anticoncurrentiels. Cela encouragea l’or non-alloué encore plus.

Cet ensemble élimina quasiment l’or détenu par les individus privés stocké en banque. L’or non-alloué occupe maintenant 99 % du marché.

Mais l’or non-alloué n’isole pas le propriétaire des bilans financiers de la banque – qui est l’objectif majeur de beaucoup de gens achetant de l’or. Si plus de gens réalisaient cela, il y aurait moins de gens prêts à acheter de l’or non-alloué.

L’or non-alloué est un des moyens de convertir la solidité de l’or en de douteuses promesses de financiers. Les Futures sur l’or sont encore plus populaires. Je suis sûr que vous réalisez que ceux-là font partie des produits dérivés dont je parlais plus tôt. Les Futures sont là pour piéger les gens – même le très malin Jim Rogers ! Il ne s’est pas trompé sur l’or mais s’est trompé sur son approche. Il est passé par un Refco – coutier de Futures - est s’est fait prendre par le défaut financier de ce dernier. C’est là tout le problème avec tant de produits d’investissement structurés. Sans or physique, en forme de lingots, que vous pouvez clairement identifier comme étant le vôtre, vous êtes tout simplement « emporté » très facilement durant tout incident financier.

La prochaine diapositive explique quelque chose de mon expérience personnelle :

En 2001 j’ai acheté de l’or d’une banque suisse très respectée. Après trois entrevues et dix semaines j’ai finalement été autorisé à acheter de l’or. Mais après avoir lu les petits caractères, j’ai découvert que j’avais de l’or non-alloué. Même mon banquier fut surpris.

La difficulté, le coût et la déception de me rendre compte de ce que j’avais vraiment acheté furent les déclencheurs menant à la création de BullionVault.

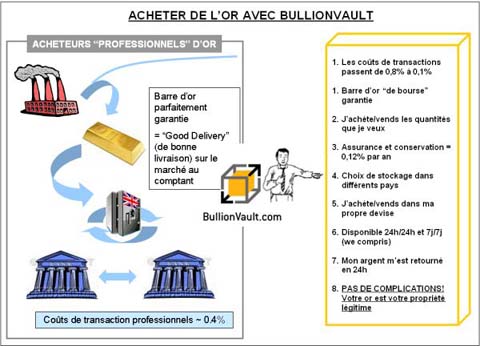

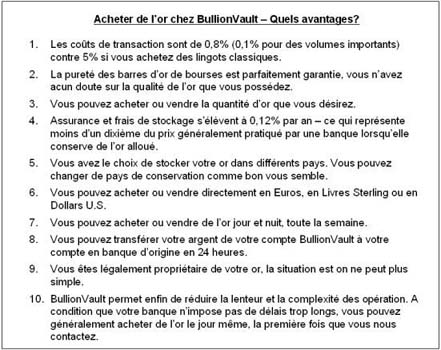

BullionVault agit en tant que passerelle entre un individu et le marché professionnel de l’or.

Nous achetons plusieurs barres à la fois, ce qui rend les transactions rentables, et nous les envoyons ensuite chez Loomis ex ViaMat – un opérateur de coffres-forts entièrement accrédité par le marché professionnel de l’or. L’or garde donc son intégrité de marché et sa valeur de revente. Nous permettons ensuite aux individus d’acheter et de vendre cet or garanti à travers notre site web ; ils peuvent trader avec BullionVault ainsi qu’entre eux. Cela veut dire que les questions de stockage sont résolues et ils peuvent négocier pour des sommes de moindre envergure, sans perdre au niveau de l’intégrité et des prix du marché ‘spot’.

Comme vous le savez certainement, il existe des garanties simples et transparentes – tel l’Audit Quotidien – donnant une assurance absolue aux individus que leur or est stocké et assuré dans un des lieux les plus sûrs au monde.

La plupart de nos clients ont décidé de bénéficier des avantages du stockage de l’or en Suisse – notre emplacement le plus populaire. Je pense qu’ils ont peut être compris qu’il n’y a pas lieu de garder de l’or à la maison si leur économie nationale bascule vers une crise financière. La Suisse bien-sûr affiche une balance commerciale saine.

BullionVault a fait forte impression sur la manière dont les gens achètent de l’or. Il y a déjà 18 000 utilisateurs et presque 3 tonnes d’or dans les coffres-forts [en mars 2012, il ya 38 000 utilisateurs et 28 tonnes d'or, ndlr].

Nous sommes maintenant le plus gros fournisseur d’or détenu par des particuliers au Royaume-Uni, et l’un des plus gros au monde. En fait, sans faire de marketing agressif aux Etats-Unis, nous fournissons maintenant plus d’or aux clients américains qu’aux clients britanniques.

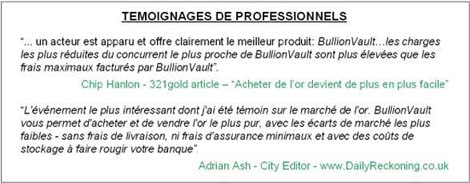

Nous avons aussi été largement évalués. Voici quelques commentaires, et bien sûr vous pouvez parcourir la section TEMOIGNAGES sur notre site web. Vous les retrouverez facilement à partir de notre page d’accueil : https://or.bullionvault.fr/.

Finalement, vous êtes tous les bienvenus à notre stand où, sous l’œil vigilant de notre personnel de sécurité, nous vous invitons à ressentir le poids d’une barre de bonne livraison de Londres. Je vous remercie de votre attention et j’espère pouvoir vous parler bientôt.

Une barre d’or professionnelle de Londres dite de bonne livraison : Juste au-dessus de 400 onces troy et pure à 99,77 %. Cette barre était exposée dans un coffret spécial – sous la supervision de nos gardes de sécurité. L’arche à l’avant a permis aux clients de soulever la barre. La valeur de cette barre était de 250 000 $.

Quelques membres de l’équipe BullionVault :- Kris Jenkins, Paul Tustain (Directeur), Alex Edwards et Catherine Little.

Paul Tustain est le rédacteur de www.Galmarley.com et directeur de BullionVault.

Mis à jour le 19 avril 2012.

Flux RSS

Flux RSS