Papier et billets ou métal et or

Tellement de lingots d’or, mais encore plus de papier et de pâte de bois !

" Le prix de l’or vient de surmonter sa baisse pour atteindre les sommets de l’été 2011. Ou c’est ce que les analystes techniques étudiant les graphiques des prix vous disent ", écrit Adrian Ash pour BullionVault.

Tout comme en fin 2007 (quand l’or a subit une hausse de 55% en six mois), le cours a sauté mercredi suite à une réalité fondamentale : le prix de la monnaie, et tout particulièrement des dollars, la devise numéro un au monde pour les échanges commerciaux et les réserves des banques centrales.

En 2007, le déclencheur était une petite diminution des taux de 0,25%, signalant que la Réserve Fédérale Américaine, la Fed, passait d’une augmentation des intérêts sur les épargnes en liquidités à une destruction de ceux-ci. Maintenant la promesse de la Fed d’avoir des nouveaux taux à zéro « a clairement écarté l’or des moyennes mobiles sur 50, 100 et 200 jours, et a permis d’envisager de grands objectifs sur la hausse », affirme un technicien londonien. Le plafond précédent de 1700 dollars (par once) est devenu un support selon la banque de métaux précieux Scotia Mocatta, « avec plus de support essentiel au niveau des moyennes mobiles sur 200 jours à 1645 dollars ».

Quoique vous pensiez de ce constat, cela vaut la peine de prendre du recul pour voir la forêt qui se cache derrière l’arbre. Car ce type d’acheteur d’or, et la raison des achats, est tellement simple à voir que vous devriez à peine y réfléchir.

La possession d’or parmi les banques centrales mondiales, par exemple, a augmenté à un niveau jamais atteint depuis six ans, selon les données compilées par le Fond Monétaire International.

Les nations émergeantes et en voie de développement ont avalé leurs réserves d’or de 25% (du poids) depuis 2008. Les pays occidentaux croulant sous les dettes sont des vendeurs nets, mais à peine.

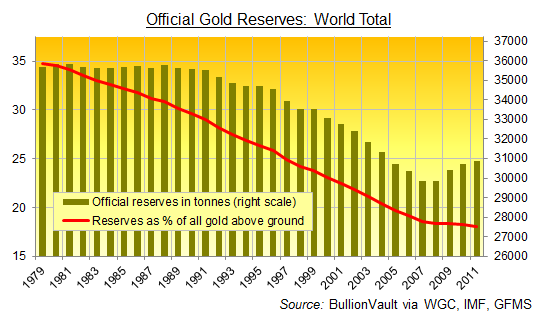

Réserves officielles de l’or : totaux mondiaux

« Il y a un sentiment peut-être que l’or n’est plus une partie cruciale du système financier de la même façon qu’il l’était sous le Standard de l’or avant 1970, 1971 » affirme Marcus Grubb du Conseil mondial de l’or dans une interview avec Tekoa Da Silva cette semaine. « Mais en fait, ce n’est pas tout à fait vrai. »

« Parce que même avec la fin du Standard de l’or [un standard monétaire pour lequel l’unité de devise est égale en valeur ou échangeable contre une quantité spécifique d’or], l’or demeure encore un actif détenu par les banques centrales mondiales… et vous avez vu récemment une tendance pour que l’or devienne de plus en plus un maillon du système financier. »

Une bonne portion de ce tissage est due aux réserves officielles. Mais comme le montre notre graphique, les banques centrales contrôlent une proportion décroissante de ce qui est extrait du sol. Un poids beaucoup plus important d’or se retrouve en propriété privée, et là, comme le note Marcus Grubb (l’investisseur du Conseil mondial de l'or chez BullionVault, soit dit en passant), cela influence de façon plus importante l’argent et les finances.

Tout d’abord, les particuliers ont mené la redécouverte de l’or comme actif financier, plutôt que comme réserve de valeur décorative qu’il était devenu vers la fin du XXème siècle. Les finances institutionnelles ont rattrapé leur retard, cependant, l’or est maintenant devant le Comité de Bâle sur le secteur bancaire mondial, proposé comme un actif principal que se doivent de posséder les banques, et il compte comme un avoir de première catégorie pour leurs besoins en liquidités.

Après tout, les échanges sur le marché de l’or à Londres, le centre des échanges mondiaux en or, à 240 milliards par jour, est plus important que les quatre pairs de devises les plus tradées à travers le monde. Les régulateurs de Turquie ont déjà reconnu l’or physique comme un avoir de première catégorie pour leurs banques commerciales à partir de novembre, avec une limite de 10% équivalent à 5,5 milliards de Lire (soit 2,9 milliards de dollars) selon le Dow Jones. Et un nombre croissant d’échanges d’investissements entre-temps, au même titre que les brokers des services de courtage primaire, acceptent maintenant l’or comme nantissement, posté comme mise de fonds par les institutions contre les matières premières et les autres positions à effet de levier.

L’or ne paie pas d’intérêt, bien sûr. Mais dans notre monde à rendement zéro, cela ne le met qu’en avant là où les marchés des capitaux sont entassés par la politique des banques centrales. L’or n’as pas d’utilisation industrielle non plus ou à peine (quelques 11% de la demande internationales dans les cinq années antérieures à 2011), un fait qui souligne ses caractéristiques uniques de « réserve de valeur ». Etant une propriété physique, l’or n’est la dette de personne à repayer ou de manquer à payer. Etant échangé à travers le monde, l’or est très liquide et le prix est fixé instantanément. Et étant à la fois rare et indestructible, l’or ne pourrait ne pas être plus éloigné de la « monnaie » aujourd’hui.

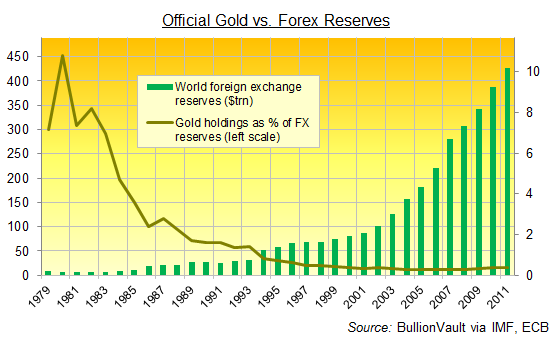

Réserves officielles de l’or contre les réserves Forex

Il y a à peine une vie de cela, l’or était à la base du système monétaire entier international. En dehors de la Chine, qui a essayé de rester à l’argent-métal, le Standard de l’or alors compromis et bâtardisé, qui a suivi la première et la seconde guerre mondiale, a quand même vu la valeur des réserves d’or des banques centrales l’emporter haut la main sur les obligations papier que ces banques s’échangeaient entre elles.

Même trente ans plus tôt, dix ans après la chute de ce qui correspondait au Standard de l’or d’après guerre, la valeur des avoirs en or des banques centrales s’élèvent à plus de trois fois les réserves d’argent liquide des banques centrales. Mais revennons à la décennie qui vient de se passer : dix ans durant lesquels l’investissement en or a battu à plate couture toute autre réserve de valeur. Presque toutes devises que vous pouvez nommer ont perdu 85% de leur valeur en or. Mais la pure quantité de nouvelle monnaie qui afflue dans les coffres des banques centrales voit leurs avoirs en or tenir à peine bon.

L’augmentation de l’or, en bref, a été enterrée sous la pâte de bois, sous le papier des billets. Pour retrouver ses parts des avoirs des banques centrales, aussi récemment qu’en 1995, il faudrait un doublement de la valeur. Un retour à la moyenne des années 1980 nécessiterait une augmentation de 15 fois. Ou, autrement, une baisse de 93% de la valeur des réserves des devises étrangères par rapport aux avoirs des métaux des banques centrales.

Une telle tendance n’apparaît pas encore sur les graphiques ou les règles de base. Le dollar américain demeure la plus grande devise de réserve, pesant à 62% sur les réserves déclarées selon les données du FMI, en baisse depuis son pic au dessus de 71% en 2001, mais plus qu’égal à sa part du milieu des années 1990.

Même si, comme l’écrit l’ancien chroniqueur du Financial Times et chroniqueur à The Economist Philip Coggan dans son dernier livre, Paper Promises :

« Si la Grande-Bretagne fixe les termes du Standard de l’or, et l’Amérique fixe les termes de Bretton Woods [en 1941], alors les termes du nouveau système financier seront probablement fixés par le plus grand créancier du monde, la Chine. Et ce système pourrait apparaître beaucoup plus différent que celui que nous avons utilisé durant ces dernières trente années. »

Coggan remarque avec raison que la Chine n’est pas le seul grand créancier, ni qu’elle détient des quantités qui se rapprochent de celles des Etats-Unis après la seconde guerre mondiale. Mais à moins que ce changement ne commence aujourd’hui ou ne commence qu’à montrer des résultats dans 10 ans, un tel changement d’orientation ne peut pas être rabaissé à zéro. La répudiation de la dette du gouvernement (la forme que prennent la plupart des réserves de devises étrangères) ne commencera seulement qu’avec l’accord sur les emprunts de la Grèce, peut-être menant tout d’abord à une hausse des avoirs en dollars US mais aussi en soulignant le risque ultime des promesses d’avoirs en papier. Et cette peur, de devoir annuler la monnaie pour cause de défaillance ou de dévaluation, mène déjà clairement la hausse de l’achat d’or des banques centrales.

Flux RSS

Flux RSS